シンガポールM&Aを行うに当たり、

対象会社の内部まで入り込んで正確な情報を収集し、可能な限りリスクを把握するためのチェックは欠かせない。

また、M&A担当部署の役員にとっては、買収する前にしっかり会社について調べるというのは当然の義務だ。

私たちの私生活を思い出してほしい。

買おうとしているものが何か分からない状態で買うなんてありえるだろうか。

(福袋は例外だが)

ましてや、M&Aは「会社」を買う行為であり、

買う前にどういう会社かろくに調べずもせず買って、

買ってから「こんなはずじゃなかった」では済まされない。

それはあなたが悪いとしか言いようがない。

特に、シンガポールM&Aの場合は、英語という言語が壁になる。

また、法制度や商習慣など、日本国内とは異なることが多いので、

国内案件よりも、しっかりと情報を集め、専門家のサポートも十分に活用しながら、

慎重に会社を調査していく必要があることはいうまでもないだろう。

このように、会社をM&Aする前に、そのターゲットとなる会社の情報を集め、

隠された問題点はないかを調査していくことを、デュー・デリジェンス(Due Diligence:DD)という。

実務では、略して「デューデリ」とか「ディーディー」などと呼ぶ

買い手にとっては、会社を買う前に、対象会社の中身まで見ることのできる絶好の機会

であり、M&Aプロセスの中では唯一の機会といっても過言ではない。

だからといって、あらゆる情報をかき集めて隅から隅までチェックするのは、

時間的にもコスト的にも現実的ではない。

つまり、濃淡をつけてDDを行う必要があるのだ。

そのためには、専門家を雇うとはいえど、

担当者として、事前に抑えるべきポイントを頭に叩き込んでおく必要があるのだ。

この記事では、そもそもDDとは何かという基本的な内容から、DDの種類は何があるのか、リスクとは具体的にどのようなものがあるのか、DDを効率的に行うためにどんな点に気を付けるべきなのかなどについて、シンガポールM&Aの実務で得たノウハウも交えながら解説しているので、参考にしてほしい。

そもそもデューデリジェンス(DD)とは?

デュー・デリジェンスとは、

・対象会社の情報収集

・買収後、買い手に影響を与えそうなリスクの洗い出し

・M&Aプロセスを進める上で必要となる手続きの確認(ちゃんと買えるのか)

を行うことであり、

デューデリジェンスとは、「Due Diligence」=「行わなければならない努力」という字義的な意味があるように、M&Aを行う上で絶対に欠かすことのできないプロセスとなる。

しっかりと対象会社の情報を集めることで、

買おうとしている会社の真の実力を見極め、いくらで買えばよいか判断したり、

買った後のシナジーを検討したり、

買った後に、税務署から過去の税金払えといわれたり、

訴訟の賠償金支払わないといけなかったり、買収前に販売していた製品の保証義務を負わされたり、事業を行う際に必要なライセンスを買収後に買い手がちゃんと引き継げなかったり、

などのリスクがないかを調査するのだ。

これらを事前に調べないで会社を買うなんてありえない。

シンガポールM&AなどのクロスボーダーM&Aの場合は、なおさら必要となる。

いくつかの分野に分かれるデューデリジェンス(DD)

デューデリジェンスは、調べる分野によっていくつかに分かれている。

| 種類 | 概要 | 主な担当者 |

| ビジネスDD | 製品・サービス及び市場に関する調査 | ・買い手担当者(事業部) ・戦略コンサル |

| 財務・税務DD | 財務状況、損益状況の実態調査、税務リスクの調査 | ・買い手担当者(経理財務) ・会計事務所 |

| 法務DD | 対外的な契約関係、係争事件等の調査 | ・買い手担当者(法務) ・弁護士事務所 |

| 環境DD | 保有不動産における環境汚染有無等に関する調査 | ・環境エンジニアリング会社 |

| 人事DD | 組織風土、人事制度等の人材マネジメントに関する調査 | ・買い手担当者 ・人事コンサル |

これらのDDを買い手の社内リソースだけで対応することは不可能だ。

なので、それぞれの分野に精通した専門家のサポートを受けながら、

正確な情報の把握及びリスクの洗い出しを行い、M&Aプロセスを進めていくことになる。

対象会社の業種や案件のスキームなどによるが、

基本的には、①ビジネス、②財務・税務、③法務の3つで事足りることが多い。

環境DDは、対象会社が製造メーカーで工場や土地を保有している場合等に実施し、

人事DDは、以前、対象会社のエンジニアを買収することが目的で、「どうしてもキーパーソンとなるエンジニアには辞めてもらうと困る!」という案件を担当した際、

対象会社のキーパーソン(エンジニア)の特定、彼らへのリテンションプラン策定等で

実施した経験はあるが、実際に人事DDを行うケースは少ない。

デューデリジェンス(DD)はどこにお願いすればよいの?

個人的な経験からすると、各DDには下記の専門家を使うことが多くありましたので、

例として紹介します。

| 種類 | 代表的な専門家 |

| ビジネスDD | マッキンゼー、ADL、ベイン、BCG、ベイカレント、山田ビジネス等 |

| 財務・税務DD | KPMG、デロイト、EY、PwC |

| 法務DD | 森濱、西村あさひ、アンダーソン毛利、TMI、長嶋・大野、 ベーカーアンドマッケンジー、クリフォードチャンス、MOFO、A&O等 |

| 環境DD | ERM、AECOM等 |

| 人事DD | マーサー等 |

既に社内で弁護士は「森濱」しか使わない!と最初から決めている企業もあるようだが、

一般的な流れとしては、基本的には複数の専門家から相みつ(見積り)を取り、

業務スコープや価格を比較した上で決定する。

どうしても価格に目が行きがちだが、

業務スコープに、デューデリジェンス報告レポートの日本語サマリー作成や、契約交渉、

LOI(意向表明書)レビュー等が含まれていない、つまり、別料金の場合もあるため、

業務スコープに何が含まれているか、

財務・税務であれば、対象会計期間は2年なのか3年なのか等も、

事前に確認する必要がある。

どことはいわないが、最初のミーティングでは、いかにも私がやりますという顔をして、

上の偉い人が出てくるが、案件が始まるとジュニアに任せっきりというファームもあるし、

案件を取りやすくするために、最初の見積もりで低く出しておいて、

ディールが終わった後に、大変だったんだぞアピールをして、追加でフィーを巻き上げるファームもある。

このあたりの専門家の選定については、現地のFAに相談したほうが良い。

アドバイザーの活用方法

シンガポールM&Aにおいては、

上で紹介したようなグローバルネットワークを持った専門家に依頼するのが一般的だが、

具体的な依頼方法としては、大きく3パターンある。

- 日本事務所が窓口+現地海外事務所が実務(DD担当)

- コミュニケーションは全て日本語

- 日本事務所から海外事務所へ指示を出すなど内部での情報伝達は適宜行ってくれる

- 一貫したサービスが受けられる

- 現地海外事務所が窓口+実務+日本事務所が適宜サポート(サマリーのみ等)

- 基本的には全て海外事務所が担当

- 海外事務所からの指示で、DD報告書のサマリーの和訳や複雑な部分のみ日本語で説明する等、ピンポイントで日本事務所がサポートする

- 日本企業とのやり取りに慣れていない場合もある

- 日本事務所は案件には基本関与せずスポット対応

- 現地海外事務所が窓口+実務

- 全て海外事務所が担当

- 買い手の現地法人がM&Aを全て責任をもって対応する場合などは、下手に日本側を巻き込まずに済むので効率的

シンガポールM&Aの場合、専門家を最大限活用し、ミスコミュニケーションのないよう進めていかなければならない。

DDは国内案件でもなかなか骨の折れるプロセスであり、

その交渉相手・調査対象が海外企業となるとなおさらだ

そのため、多少費用がかかったとしても、窓口は全て日本側で日本語で対応してもらい

買い手の要望もしっかりと現地海外事務所へ伝えてもらえる①が最も望ましいだろう。

デューデリジェンスの方法

デューデリジェンスの方法としては、大きく6つある。

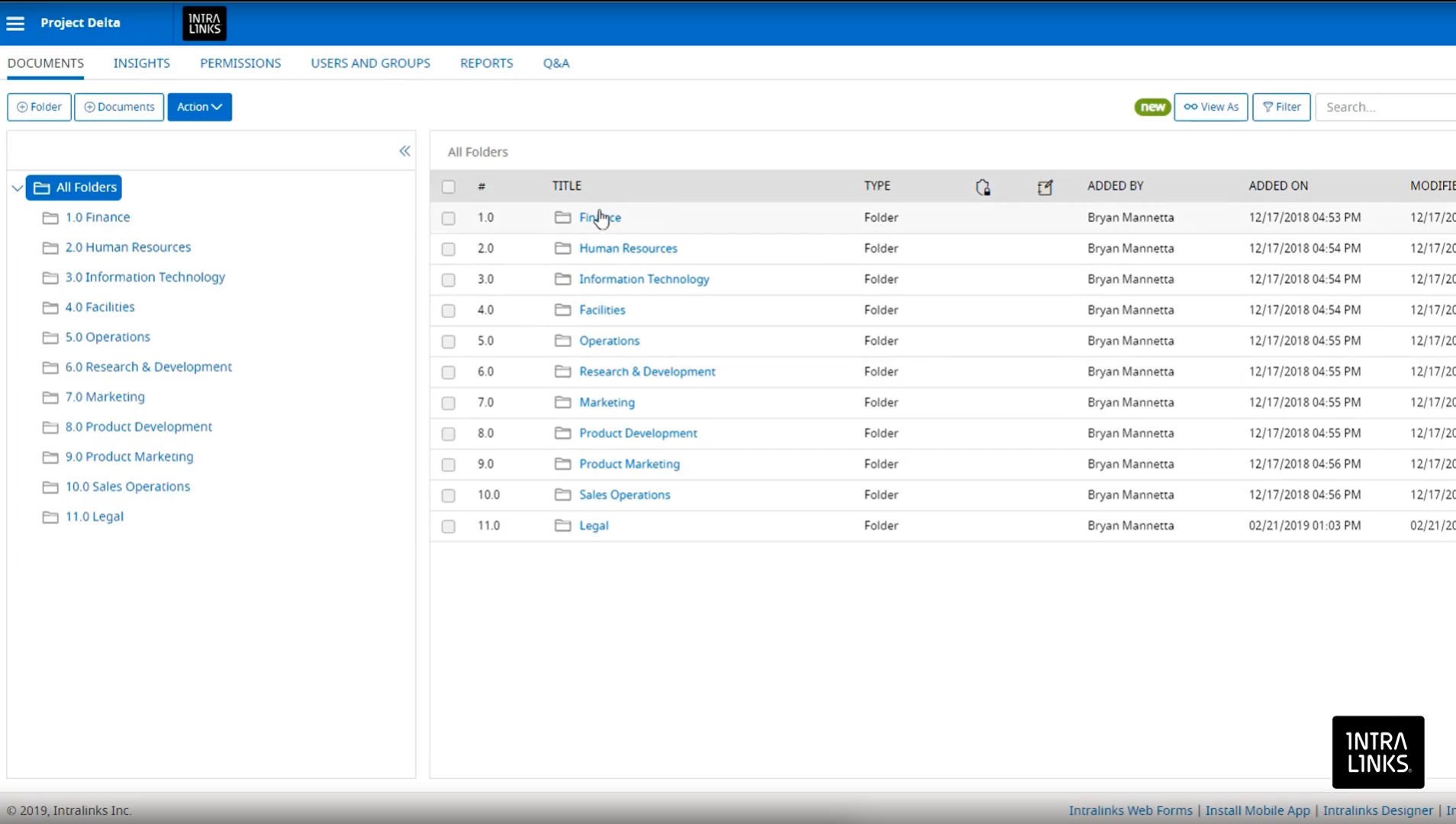

①データルームで開示された資料の閲覧

バーチャル・データ・ルーム(VDR)を使用することが多い

売り手が開示した資料が閲覧できるクラウド上のシステムのことで、

下記のような画面で、全ての資料が閲覧・ダウンロードできる

(例)イントラリンクス社が提供するVDR

②Q&Aリストを用いた質問のやり取り

⇒ Excelファイルに買い手側で質問を記入し、それに対し、売り手が直接記入し回答するという流れ

ただ、あくまでも理想の話であり、シンガポールM&A実務では、

売り手がQ&Aリストに丁寧に回答を記入してくれないことも多々あり、

すぐに、「書面じゃなくて直接インタビューで聞いてくれ!」と言ってくるケースもある。

本当にいい加減な売り手FAも多い。

なので、シンガポールM&Aでは、特に、そのあたりをうまくコントロールして、書面で回答させ、ディールをマネージする能力が買い手側に問われるのだ。

そういった点からも、

日本企業(買い手)としては、現地に詳しいFAを雇ったほうが良い。

③マネジメントインタビュー

マネジメント同士で行うトップ面談や、ビジネスDDでのインタビューのこと。

LOI提出の前に行うことが多いが、案件による。

LOI前にはM&Aチームのヘッドと、売り手のオーナーが面談し、

DD中は、トップ面談という形で、買い手の社長と売り手のオーナーが面談するという案件もある。

シンガポールM&Aの場合、海外出張という形になるため、

そう簡単には面談を設定できないものの、ここぞ!という場面で

面談を行うことも重要

④実務者インタビュー

財務・税務DD、法務DDでは特に重要で、対象会社の経理や法務担当者へ実施する(シンガポールM&Aでは、マネジメントが全て行うこともある)

⑤キーマンへのインタビュー

事業上、重要な人物をキーマンといい、

買収しようとしている会社に「キーマン」がいる場合、

M&A後に退職されないように、リテンションプラン(つなぎとめる施策)を考えたり、オーナーが会社に引き続き残る場合は、オーナーに雇用契約書上でキーマンをつなぎとめるという努力義務を課したりする必要がある。

それらの計画を立てるためにも、キーマンを特定しないといけないが、

これは開示資料を見るだけでは、難しいことも多い。

そのため、キーマンとの面談を行うこともある。

しかしながら、案件が動いていることは、マネジメント以外は知らず、極秘で進めているとういケースがほとんどであるため、どのような形でキーマンとの面談を設定するかが問題となる。

過去にあったケースとしては、ビジネス上のパートナーというていで面談し、

名刺交換も行わないということでキーマンとの面談を設定したケースはあった。

案件次第であり、必ず希望すればキーマンとの面談を設定できるというものではないことは、頭にいれておきたい。

⑥サイトビジット

対象会社のオフィスや所有する工場、顧客先などを直接訪問すること

ディールの守秘性の観点から、制限されることもある。

理由は上でも説明した通り、対象会社のみんながM&Aプロセスが行われているという事実をしっているわけではない。

知っているのは非常に限られたメンバーだけだ。

なので、ぞろぞろと専門家とFAが工場に来たら従業員は明らかに怪しいと思うし、うちの会社売却されるのか?と勘づかれ、混乱を招く恐れもある。

ビジネス上、重要な工場であるなどの場合は、必ず確認する必要だが、

従業員への配慮は忘れないようにすべきだ。

シンガポールM&Aの場合、基本合意書締結前にも、対象会社事業やオーナーの人柄を確認するため、③や⑥を実施するケースは多い。

デューデリジェンスの目的とは?

デューディリジェンスの目的は、

① 買収価格は適切なのか

② 買った後は大丈夫なのか

③ 実際に買収できるのか

を確認するためだ。

そのためには、まず対象会社の情報を正確に、かつ様々な角度から収集することが欠かせない。

顧客、経営陣、従業員、事業、財務、税務、法務、情報システム、製品・サービス、技術、環境、市場、法規制、政治など、さまざまな角度から対象会社を調査することで得られた情報を元に、上の①~③のポイントについて検討していくことなる。

見つかったディールイシューに対する対応策

DDでリスクが見つかりました!というだけでは

わざわざ時間とお金をかけてDDをやった意味が全くない。

見つけることに価値などないのだ。

DDで何のためにリスク(ディールイシュー)を見つけるのかというと、

それは勿論、対応策を検討するためだ。

DDで問題がみつかったけど、どうしたらいいのか悩んでいる方も多いと思うが、

対策方法としては、3つのパターンがあるので紹介する。

①交渉材料にする(重要度が低いもの)

②価格に反映する(重要度が高いもの)

③契約で保護する(重要度が高いもの)

対応策をどうやって決めるのか?

【対応策の判定方法】

① 重要なのか?

→重要であれば次へ

→重要でなければ、交渉材料として活用

② クロージングまでに解決できるか?

→できるのであれば、次へ

→できなければ、コベナンツにするかクロージング条件にするか

③ 定量化できるか?

→できるのであれば、価格減額

→できなければ、特別補償

④ そもそも分からないもの

→表明保証

まずはじめに、

DDで見つかったリスクの「重要性」を判断する。

重要性の低いものについては、交渉するときの交渉材料として使えばよい。

例えば、「AとBをのむ代わりに、Cを譲ってほしい」という具合に、あたかも譲歩してやった感を出すのに使う

問題は重要性の高いものだ。

重要性の高いものは、

次に、「クロージングまでに解決できるのか」を考える。

クロージングまでに解決できるのであれば、

コベナンツ(やらなきゃいけないこと・やってはいけないこと)や、

クロージング条件(条件を満たさないとクローズできない)として契約書上で記載すれば良い。

また、どうしてもこの課題を解決しないと買収したくないというようなリスクについても、

クロージング条件として加える。

ただ、それが解決できない場合は、M&Aを中止するかどうかという判断になる。

次は、「リスクは定量化できるのか」という点だ。

例えば、財務DDで正常収益力分析を行った結果、売り手から提出されたEBITDAより下がったとする。

簡単にいうと、思ってたよりは稼ぐ能力がなかったということだが、

なぜそうなるのかというと、

・それ本業で稼いだわけじゃないでしょ

・それ一時的なもんでしょ

とつっこみたくなる利益が、

売り手から提出された数字には含まれており、それが調整された結果だ。

ひどいケースは、土地を売った売却益が含まれていたりする。

本業じゃねーだろと。

少し話を本題に戻すと、EBITDAの調整については、買収価格へ反映させやすい。

なぜなら、数値として明確だからだ。

勿論、何をEBITDAの調整項目として加えるかという点については、

売り手と議論が必要だが、

EBITDAが調整されることが、買収価格調整につながるというロジックは、

売り手に受け入れられやすい。

また、デットライクアイテムが新たに見つかったり、運転資本の調整自体も、買収価格に反映させる項目となる。(先ほど説明した訴訟費用については、将来払わないといけないことが決まっているものについては、デットライクアイテムになる)

一方、例えば、係争中の裁判があり、負ける確率は著しく低いと売り手は説明しているものの、もし負けたら多額の賠償金を払わないといけない、というリスクが見つかるケースもある。

この場合、「負ける確率50%で、負けたら1億円払わないといけないだろうから、5,000万を買収価格から引きまーす」なんていう単純な話ではない。

なぜなら、金額を正確に予測することが無理だし、支払わないといけなくなる確率も分からないからだ。

他にも、DDで対象会社が過去に、税金をちゃんと支払っていないという事実が判明することもある。

この場合も、将来いつ税務調査が入るかなんてわからないし、

調査が入っても、いくら払えって言われるのかなんて正確にはわからない。

このように、不確定なものについては、売り手はそんなの大丈夫やろーと思っているようなことでも、買い手からしたら、万が一支払えって言われたらどうすんねん!となる

このように、重要なリスクであるが、クロージングまでに解決するかどうかも分からない、定量化も難しいものは、「特別補償」として保護する

つまり、将来リスクの影響により支払いが生じたたら、

ちゃんと損害賠償してね、と契約に記載するということだ。

ただし、契約書に反映させることを嫌がられる場合もあり、両者の溝が埋まらないケースがあるが、この場合は、表明保証保険が使われるケースもある。

※「表明保証保険って何?」という方はこちら

以上より、リスクが見つかったとしても、そもそも許容できるのか、許容できるならそのリスクがどういう性質のもので、どういう対処をするのが望ましいのかを、専門家から提出されるDDレポートを見ながら、個別に検討していく必要がある。

対処法の検討については、専門から出てきたDDレポートをもとに、FAと交渉戦略とセットで検討すべきであろう。

財務DDって監査とは違うの?

- 依頼者と対象会社が異なる

監査は依頼した企業と監査対象となる企業は同じであるが、

財務DDの場合は、買い手が依頼し、DDの対象となるのは対象会社である。 - 基準がない

監査は監査基準のような明確なルールに基づいて行うが、財務DDはこうしないといけないというルールがない。正解がないのだ。なので、案件ごとにスコープ(調査範囲)や調査方法が異なってくるため、機械的にできるものではない。 - アクセスに制限がある

財務DDはインタビューできる人が一部のマネジメントや担当者に限られることが多く、工場などへの視察なども制限されることもある。なぜなら、世間に公表していないし、案件が最後まで行くかわからない状態で従業員に広く知れ渡ることになれば、人材流出や新たな買い手候補の出現など、混乱を招くからだ。 - それって本当なの?の確認が難しい

監査では、実査、立合、確認、質問、視察、閲覧、証憑突合、帳簿突合、計算突合、勘定分析など、様々な角度から実証手続きを行う。

一方、財務DDでは、アクセスの制限に加え、時間的な制約もあるため、どうしても問題点を立証・確認するための手続きが限定的になってしまう。例えば、銀行の残高確認なんて財務DDでは守秘性の観点から不可能である。

とにもかくにも、開示された資料をベースに分析するしかなく、それを補うためにマネジメントインタビューをするしかなく、なので、DDにおけるインタビューはとても重要となる。 - 目的が違う

監査報告書は、財務諸表がルールに基づいてちゃんと作成されていますということを報告するためのものである。一方、財務DD報告書は、M&Aを進めるにあたり、重要なディールイシュー(問題点)を報告することが目的である。なので、監査しているから財務DDはしなくてよいかというとそうではない。なぜなら、全く目的が違うからだ。財務諸表が正しいか、正しくないかも勿論重要だが、それだけではなく、M&Aにおいては、対象会社がどれだけキャッシュを稼ぐ能力があるかという「正常収益力」を適切に評価し、適切な買収価格を決定する必要がある。

東南アジアM&A案件をお探しの方へ

クロスボーダーM&Aプラットフォーム「ドマンダ」では、様々な東南アジア案件をご紹介させて頂いております。

国内のM&A・事業承継案件とは異なり、

東南アジアの優良案件情報は、限られたコミュニティの中でのみやり取りされることが多く、独自のネットワーク(人脈)があって初めて入手可能な情報となります。

また、先進国でのM&Aのように、プロセスが機械的に進むケースは稀であり、先方と密なコミュニケーションを取りながら、情報開示やインタビュー設定等のリクエストを実施することで、先方の売却準備を促すことも重要なプロセスとなります。

以上より、東南アジアのクロスボーダー案件に精通した現地のM&Aアドバイザーとの接点を持つことが重要であると考えております。

24時間いつでも案件のご相談をお受けしておりますので、

クロスボーダー東南アジアM&Aをお考えの方は、ぜひお気軽にお問い合わせください。