近年、ベトナムは経済成長が著しく、親日かつ比較的政治も安定していることから、

日本企業にとっては魅力的な国であり、日本企業によるベトナム企業のM&A(合併・買収)に注目が集まっている。

実際にシンガポールでM&Aアドバイザリー業務に従事する中で、

ベトナムM&A案件に関するクライアントからの問い合わせは年々増加傾向にあり、

注目度の高さを肌で感じている。

一方で、日系企業のクライアントからは、

- ベトナムM&Aを検討したいが、何から始めたら良いか分からない

- 外資規制や条件付き投資分野、49%ルール等、簡単にまとめてほしい

- ベトナムM&Aに関する法律が改正されたらしいけど、最新情報が知りたい

- 賄賂、土地使用権など分からないことが多くて不安 など

ベトナムM&Aに関して基本的な内容から応用までをできるだけ簡単にまとめてほしい!という声をたくさんもらう。

そこで、この記事では、現在シンガポールにてM&Aアドバイザリー業務を行っている専門家の立場から、ベトナムM&Aを検討する上で必ず知っておくべき重要なポイント・留意点をまとめた。

ベトナムM&Aの人気がではじめているとはいえ、ウェブ上ではあまり詳細に説明されている記事は見かけないので、ぜひ参考にしてほしい。

この記事が、ベトナムM&Aを検討するきっかけになると嬉しい。

ベトナムのM&Aにおけるポイント・留意点(2019年12月更新)(2020年4月20日更新)

ベトナムM&Aを検討するにあたり、最低限知っておくべきポイントは以下の6点だ。

- 外資規制

- 会社の種類

- ベトナムM&Aの種類(スキーム)

- ベトナムM&Aのプロセス

- 土地・建物に関する権利

- 賄賂

1つずつ解説していくので、一読されることをオススメする。

外資規制(ベトナムM&A)

外資規制って何?なぜ重要なのか?

・外資規制とは、外国企業がベトナムでM&Aをする際のルール

・「そもそも海外企業が買収できない業種だった」を防ぐために事前調査は重要

海外企業がベトナム企業を買収する際、

自由にどんな企業でも買収できるかというとそうではない。

なので、買収したい企業が見つかり、時間とお金をかけてプロセスを進めても、

実は買収できない業種でしたなんてこともあるのだ。

そんな残念な結果になるまえに、しっかりと外資規制について理解し、

買収できる企業かどうかは最初にスクリーニングしておくべきだ。

実は、外資規制には、会社設立の際にも重要になってくるが、

今回は「M&Aを行う上で知っておくべき外資規制」に絞って解説する。

何を確認すればよいの?

【ベトナムM&Aにおける確認すべき6つのポイント】

①投資禁止分野

②条件付投資分野

③重大プロジェクト

④【サービス業】WTO加盟文書 & 日越投資協定

⑤外資出資比率

確認しないといけないポイント5つは上の通りだが、

具体的にどのように確認していくべきかを順番に解説する。

①投資禁止分野

投資禁止分野とは、投資が禁止されている業種のことだ。

例えば、麻薬、人身売買、爆竹販売などの業種がこれに当てはまる。

具体的には下記の通り

投資禁止分野

- 投資法67/2014/QH13付録第1に記載される各麻薬物質に関する事業

- 投資法67/2014/QH13付録第2に記載される各種化学物質、鉱物に関する事業

- 投資法67/2014/QH13に定める、絶滅の恐れのある野生動植物の種の国際取引に関する(ワシントン条約)の付録第1に記載される各種野生植物、動物の標本、および当条約付録第3に記載されるグループⅠにおける、絶滅の恐れのある希少な各種野生植物、動物の標本に関する事業

- 売春事業

- 人身、人の身体組織、部位の売買に関する事業

- 人の無性生殖に関する事業

- 爆竹販売に関する事業

これらの事業への投資は、海外企業だけでなく、

ベトナム企業であっても禁止されているので、「外資規制」というより「投資規制」といえる。

以上より、ベトナムM&Aを検討するにあたり、

上記の分野の事業を行っていないかは、必ず確認すべきである。

なお、様々な事業を行っている企業で、

「ちょっと爆竹売ってます」という場合もあるので、注意が必要だ。

以上より、投資禁止分野に該当しなければ、

基本的にはベトナムへの投資は禁止されていないということになるが、

公に禁止されていないだけだ。

投資禁止分野以外の場合でも、

いろんな制限がついたり、承認を取るのが難しかったりするケースがあるので、

以下の②~⑤もしっかり確認してほしい。

②条件付投資分野

条件付投資分野とは、その名の通り、一定の条件が追加分野のことだ。

現在では、243分野が対象となっている。(詳細はこちら)

この条件付投資分野に該当する場合、何がどう影響を受けるのか?については、

公開会社なのか非公開会社なのかによって異なるため、詳細はあとで説明する。

③重大プロジェクト

条件付投資分野以外にも、ベトナムに重大に影響がありそうな事業については、

外資の参入が制限されている。(条件付投資分野として纏めてくれよと思うが)

例えば、

原子力発電所や空港の建設、5兆ドン以上の投資規模を有するプロジェクトなどが該当する

この場合、国会、首相、省級人民委員会などの事前承認を取得する必要がある。

つまり、これらの分野への投資が禁止されているわけではないが、国が承認プロセスにかかわるということなので、難易度もあがるし時間もかかるということだ。

④WTO加盟文書・日越投資協定(サービス業のみ)

サービス業の場合、条件付投資分野かどうかの判断に加え、WTO加盟文書や日越投資協定を確認する必要がある。

WTO加盟文書とは、ベトナムがWTOに加盟した際、

「サービス業に対する外資規制を緩和していく」と約束した内容が書かれた文書であり、

実際、その約束通り、徐々にサービス業に対する外資規制が緩和されてきている。

ただ問題は、WTO加盟文書がすべてのサービス業を網羅しているわけではないことだ。つまり、その文書を見ても特に記載のないサービス業もある。

その場合は、2003年に締結された日越投資協定を確認する必要がある。

この条約は、ネガティブリスト方式となっている。

つまり、WTO加盟文書に記載されていない場合でも、

日越投資協定のリストに載っていなければ、投資OKということだ。

WTO加盟文書は、ポジティブリスト(投資OKな業種のみ記載)である一方、

日越投資協定は、ネガティブリスト(投資ダメな業種のみ記載)なのだ。

以上より、サービス業の外資規制を確認する際は、詳細な検討が必要となり、

調べないといけない事項が増える。

⑤外資出資比率

外資規制では、外資出資比率が良く話題に上がるが、

外資出資比率は、買収後の出来上がりの状態の外資企業の持つ株式比率のことである。

つまり、既に外国投資家が株主としている場合は、

取得できる割合は影響を受ける。

例として、公開会社で条件付投資分野に該当する場合、49%までしか取得できないのだが、その場合も、あなたが49%取得できるというわけではないということだ。

外国投資家が最大49%までしか取得できないということなので、

既に30%もった外国投資家が株主にいた場合、あなたは19%しか取得できないのだ。

上記のような業種による規制に加え、

取得できる余地がどの程度残されているのか事前に把握することは、ベトナムM&Aを実施する上で必要不可欠である。

会社の種類

ベトナム企業のM&Aを検討するにあたり、

対象会社が公開会社か、非公開会社かによって、M&Aの進め方が大きく異なるため、

対象会社がどのような会社形態なのかを理解しておくのは必須である。

非公開会社の場合は「企業法」に従う一方、

公開会社は「企業法」に加え、「証券法」の規制も適用され、公開買付規制などにも従わないといけない。

しかしながら、実務上は、

一定の条件をクリアすることにより、公開買付を回避することが多い。

(Q)公開会社/非公開会社ってどう判断すればよいのか?

証券法25条にちゃんと記載されており、以下の3つのうち1つでも当てはまると

公開会社となる

①株式の公募を行った会社

②株式を証券取引所に上場している会社

③100名以上の株主がいる かつ 資本金が100億ドン以上

公開会社

公開会社はすでに説明した通り、企業法と証券法の両方に従うことになるため、

日本企業がベトナムの公開会社を一定割合以上M&Aしようとした場合、

公開買付規制の対象となる。(詳細は次章)

公開会社の株式については、

ベトナム証券保管振替機構(VSD)に登録し、かつ預託する必要がある。

そのため、ベトナム企業をM&Aし、オーナーシップ(所有権)が変わる場合も、

VSDを通じて所有権移転が行われ、記録された時点で所有権移転の効力が生じることになる。

非公開会社

非公開会社は大きくは、下記の3つに分類される。

- 2名以上有限責任会社(社員2名以上50名以下)

- 1名有限責任会社(社員1名)

- 株式会社(株主3名以上で上限なし)

※有限会社における出資者を「社員」という(株式会社の株主と同じ)

会社の形態はほかにも、国有企業、合名会社、私営企業などあるが、

外国投資家がベトナム進出のために会社を設立・買収する場合には、

通常、有限責任会社か株式会社の2択であるため、今回はこれらにフォーカスした。

なお、上で説明した外資規制については、

2名以上有限責任会社なのか、1名有限責任会社なのか、株式会社なのか

という会社形態は関係なく、あくまでも業種に基づき判断される。

ベトナムM&Aの種類

株式譲渡

最も実務上、一般的な手法であり、新株の取得と既存持分の取得の2つに分かれる。

また、下記の通り、対象会社が公開会社の場合、一定割合以上を譲受する場合、

公開買付を行う必要がある。

公開会社を買収する場合

下記のいずれかに該当する場合、原則として公開買付の手続きを行う必要がある。

【ベトナムM&Aの公開買付条件】

・25%以上取得しようとする場合

・25%以上すでに持っている人が、追加で10%以上取得しようとする場合

・25%以上すでに持っている人が、追加で5~10%未満取得しようとする場合

(ただし、直前の公開買付から1年未満の場合に限る)

※ただし、対象会社の株主総会の承認を得た場合など、適用除外取引に該当する場合は、公開買付不要になる

【全部買付義務】

・公開買付を行うことにより、80%以上の株式を保有することになった場合、

プラス30日間、公開買付を継続し、残りの売却を希望する株主から残りの株式を全て買い取らないといけない。

ただ、あくまでも「希望する株主からの買い取り」なので、売却を望まない株主から強制的に買い取るという趣旨ではない。(一般的なスクイーズアウトとは異なり、公開買付後に残った少数株主を強制的に排除することはできない)

おそらく初めてベトナムの公開会社を買収しようとする日本企業が多いと思うので、

「25%」という数字を覚えておけばよい。

公開買付の手続きは、シンガポールに比べて非常にシンプルだ。

【簡単なプロセス概要】

①:証券取引委員会及び対象会社に対して、公開買付届出書などの必要書類を提出する

②:対象会社は受領した日から3日以内に、自社のウェブサイトに「公開買付のオファーを受領した旨を公表(上場会社の場合は、証券取引所で公表)

③:証券取引委員会の承認を取得してから7日以内に、公開買付を行う旨を電子ニュース媒体(1回)、もしくは紙面ニュース媒体(連続して3回掲載する必要がある)で公表(上場会社の場合は、証券取引所で公表媒体)

④:届出書に基づき、公開買付を開始

※何度もいうが、公開会社=上場会社ではない点に注意。

つまり、非上場会社を買収するのに、公開買付をしないといけない場合もある。詳しくは、上記の公開会社の定義を要確認

公開買付届出書には、買い手の基本的な情報に加え、

買付予定数、買付期間(30日以上60日以内)などを記載するが、

買付予定数には、上限と下限を設定することができる。

そのため、下限に達しなかったら公開買付を撤回できる。

日本企業にとって面倒なのは、公開買付届出書などの書類は、

全てベトナム語に翻訳し、翻訳内容をベトナムの公証人が公証する必要があり、

英語による提出は認められない点だ。

買付価格については、

対象会社が上場会社の場合、公開買付届出書を提出した日の60日間の平均株価となる。

(60日の間に、公開買付が行われていた場合、最も高い価格を下回らない)

買収価格の引き上げも可能だが、公開買付期間の最終日から7日前までに公表し、

引き上げた買付価格を全ての応募株主に適用することが条件となる。

非公開会社を買収する場合

非公開会社は、主に下記の3種類に分けられ、

持ち分を売却する際に考えないといけない、先買権や譲渡制限は下記の通り。

持分変更の効力発生のタイミングとしては、どの形態においても、

買い手と売り手が合意するだけではなく、

社員登録簿または株主登録簿へ買い手の情報を記載したタイミングとなる。

有限責任会社の場合、企業登録証(ERC)に社員の名称が記載されているため、

企業登録証(ERC)の変更手続きが必要となるが、株式会社の場合は、企業登録証(ERC)に株主の名称は記載されていないため、変更手続きを行う必要はない。

ただし、法的代表者は記載されるため、買収によって法定代表者が変更される場合には、

企業登録証の変更手続きが必要となる。

【外国投資家による会社設立】

ベトナムにおいて外国投資家が会社を設立する場合、

一定のプロジェクトを行うために会社を設立するとして扱われる。

そのため、外国投資家は、そのプロジェクトを行うための許認可を取得する必要がある(投資登録証:IRC)

次に、投資登録証を得たプロジェクトを行うべく、会社の設立を行うことになり、会社を登記し、企業登録証(ERC)を取得する(ERC申請の段階で会社の定款を提出する必要があるが、ベトナム語でないとダメ)

| 2名以上有限責任会社 | 1名有限責任会社 | 株式会社 | |

| 先買権 | あり | なし (社員1名のため) |

なし |

| 譲渡制限 | 譲渡制限なし (特に定款に記載がない場合) |

譲渡制限なし (社員総会が設置の場合は、譲渡制限あり) |

下記の場合、譲渡制限あり ①発起人株主による売却 ②定款に定めがある場合 ③優先株式の譲渡 |

| 持分の効力発生要件 | 社員登録簿への買い手登録 | 社員登録簿への買い手登録 | 株主登録簿への買い手登録 |

①2名以上有限責任会社の場合

2名以上有限責任会社は、2名~50名の社員(株主)がいる企業形態を指す。

社員には、個人も企業もなれる。

社員が複数いるので、「社員総会」というグループを作り、

そこで主要な決議を行う。(株主総会のようなもの)

普通決議が出席社員の2/3以上、特別決議が3/4以上の賛成が必要だ。

定款に記載がない限り、譲渡制限はないが、社員が持ち分を売却しようとした場合、

その他の社員は先買権(さきがいけん)を持つという点が特徴的だ。

先買権は、「First refusal right(ファースト・リフューザル・ライト)」ともいわれる。

例えば、社員(株主)が3名(A、B、C)いたとしよう。

Aが他社へ持ち分を売却したいと言い出したとする。

その場合、そのほかの2名であるBとCは、Aが他社へ売る前に買いとる権利がある。

それが、先買権だ。

なお、当たり前だが、株式の売買により、

社員(株主)が1名になってしまった場合は、会社のステータス変更(企業の登記変更)を15日以内に行う必要がある。(2名以上有限責任会社 → 1名有限会社へ変更)

②1名有限責任会社の場合

一人しか社員がいない会社形態であり、

この会社形態においても、社員には個人がなっても企業がなってもOK。

ただ、1名しか社員がいないので、

社員が個人の場合は、その人が会社所有者となり、自由に持分の売買が可能。

社員が「個人」の場合はシンプルだが、「企業」の場合は少しややこしい。

社員が企業の場合、

所有代理人として誰か(1名または3名~7名)を選任する形となる。

結局、個人を選ばないといけないのだが、この場合は複数もOK

所有代理人が複数になる場合は、

社員総会での特別決議(出席者の3/4以上の賛成)が必要となる。

つまり、譲渡制限がかかることになる。

個人だと自由に売れるが、企業が複数人の代理人を選ぶと、

そのグループでの賛成が必要となるというよく考えれば当たり前な内容だ。

なお、社員が増えたり、株主会社へステータスが変更される場合には、

10日以内に登記手続きを行う必要がある。(1人有限責任会社 → 2名以上有限責任会社または株式会社)

③株主会社の場合

皆さんお馴染みの株式会社だが、

2名以上有限責任会社と異なり、ほかの株主の先買権はなく、

原則として自由に持ち分の売買が可能。

ただし、下記の場合には株式の譲渡が制限される。

①発起人株主が持分を他者に譲渡する場合(ほかの発起人株主に譲渡する場合は除く)

企業を設立して企業登録証を取得してから3年の間は、

株主総会の普通決議(出席株主51%以上の賛成)が必要となる。

(譲渡希望の発起人は決議に参加できない)

まぁ、「起業するぞ!」といって会社を始めたFOUNDER(発起人)には、

少なくとも3年間は頑張ってもらいたいということだろう。

3年たてば、自由に売買できるようになる。

②定款に譲渡制限が記載されている場合

定款に書いてあることに加え、株券にもその旨の記載がないと効力がない。

③議決権優先株式を譲渡する場合

議決権優先株式とは、普通株式より多くの議決権をもつ株式であり、

政府の委任を受けた組織及び発起人株主のみが保有することができる。

この議決権優先株式は、企業法上、譲渡できないことになっているため、

優先株式を普通株式に変更する必要がある。

資産譲渡

ベトナムM&Aにおいても、資産譲渡というスキームはある。

一般的な話にはなるが、どの資産・その負債を譲受するか、従業員は再雇用するのか、重要な顧客・サプライヤーとの契約はちゃんと引き継げるのかなど、

手続き面の煩雑さがある一方、偶発債務を防ぐことができるなどのメリットがあることは既にご存じかと思う。

ただ、ベトナムM&Aにおいて資産譲渡はあまり事例としては多くない。

また、これも当たり前のことではあるが、

株式譲渡の場合は、売り手は株主なので、株主との取引だが、

資産譲渡の場合、株主ではなく、対象会社になるため、

会社内で承認を得るプロセスが必要となる。

下記にて会社形態ごとの承認プロセスを見ていきたい。

2名以上有限責任会社

・売る資産が総資産の50%以上なら、社員総会の特別決議(3/4以上)

・50%未満なら、普通決議すらいらない

1名有限責任会社

【個人所有型】

社員が個人の場合は、自由に売却可能

【組織所有型】

社員が企業かつ、所有代理人が複数いて社員総会がある場合、

・売る資産が総資産の50%以上なら、社員総会の普通決議(51%以上)

株式会社

・売る資産が総資産の35%以上なら、株主総会の特別決議(2/3以上)

・35%未満なら、普通決議すらいらない

組織再編

企業法上、4種類の組織再編行為がある。

①消滅分割

②存続分割

③新設合併

④吸収合併

組織再編行為は会社に大きな影響があるため、株主総会・社員総会の特別決議が必要となり、利害関係者である債権者、従業員についても組織再編行為を行う旨を周知しないといけない。

なお、会社形態が異なる相手とでも、吸収合併が可能(例:株式会社が有限責任会社を吸収合併するなど)

ベトナムM&Aのプロセス

ベトナム公開会社をM&Aする場合

確認すべきポイントは以下の4つだけであるので、順番に確認してほしい。

①日越投資協定に外資出資割合の規制があるか?

→ Yesの場合、条約上の規制が適用

→ Noの場合、次へ

②投資法・関連法令上の外資出資割合規制が適用される事業を行っているか?

→ Yesの場合、投資法・関連法令上の規制が適用

→ Noの場合、次へ

③条件付投資分野なのか?

→ Yesの場合、上限49%

→ Noの場合、次へ

④定款に外資規制割合が制限されているか?

→ Yesの場合、定款上の外資出資割合制限が適用

→ Noの場合、100%出資可能

ベトナム非公開会社をM&Aする場合

ベトナムの非公開会社をM&Aする場合、基本的なプロセスは下記の2つとなる。

①計画投資局(DPI)への「M&A登録手続」(事前)

→ 15日以内に結果の通知があるとされているが、実務上はもう少しかかる

②企業登記局(BRO)に対する「社員・株主変更通知」(事後)

→ 3営業日

→ M&A登録手続よりも、簡潔な手続き

ただし、①の「M&A登録手続」については免除されるケースがあり、

それは下記の通りとなる。

①条件付投資分野に該当するか?

→ Yesの場合、M&A登録手続が必要

→ Noの場合、次へ

②外資出資割合が51%以上になるか?

→ Yesの場合、M&A登録手続が必要

→ Noの場合、M&A登録手続不要

また、上記に加え、重大プロジェクトに該当する場合には、

追加で、国会、首相、省級人民委員会の事前承認を取得しないといけない。

土地・建物に関する権利

土地について

ベトナムはフランスの植民地時代が長かった影響で、大陸法を基本としており、

さらに社会主義国としてのソ連、中国の影響を受けている国である。

そのため、土地は国のものであり、外国投資企業だけでなく、

ベトナム企業においても土地の所有は認められない。

じゃあどうするのかというと、土地の使用権(Land Use Right)を保有する形となる。

土地の使用権は、以下の通り2種類ある。

| #. | 種類 | 取得対価 | 期間 |

| ① | 割当土地使用権 | 原則有償 (例外的に無償) |

期限あり (例外的に無期限) |

| ② | リース土地使用権 A. 国家からのリース B. ディベロッパーからのサブリース |

有償(賃料を一括で払うと土地使用権を譲渡することが可能) | 期限あり |

土地管理台帳は公開されていないので、

その内容を確認するためには現在の土地使用権の保有者の協力が必要となる。

建物について

ベトナムにおいては、建物は土地とは別の不動産であり、

土地と異なり、所有が可能である。

以前は、その表紙の色から、レッドブック(土地使用権証書)、ピンクブック(建物所有権証書)と呼ばれていたが、現在では土地と建物をまとめた「土地使用権等証書」が発行されている。(土地と建物の所有者が異なる場合でも土地使用権等証書が発行される)

なお、一元化された後の土地使用権等証書の表紙はピンク色であるものの、

従来の呼び方の名残が残っており、レッドブックと呼ばれることが多い。

賄賂

ベトナム企業のM&Aを検討する日本企業にとって、頭を悩ませる問題の一つに、賄賂問題がある。

腐敗、特に汚職に対して取り組む国際的な非政府組織であるトランスペアレンシー・インターナショナル(Transparency International)が公表する2017年腐敗認識指数において、ベトナムは180か国中、第107位となっており、世界的に見ても贈収賄リスクが高い。

例えば、投資登録証(IRC)を申請する際にも、当局から金銭などの提供を求められることもある。

2019年8月に施行された政令59/2019/ND-CP号は、主に公開会社を対象にしているため、非公開会社の場合は直ちに法令違反にはならない。

そのため、ベトナム子会社が非公開の有限責任会社の形式をとることの多い日本企業にとっては、他人事として考えている企業も多い。

しかしながら、近年、新汚職法防止法の制定や政令59号の施行等、ベトナム政府として取り締まりを強化し、次々と汚職防止関連の法整備が進んでおり、実際に有罪判決が下された例もあることから、汚職については今後一段と厳しく取り締まりが行われる可能性が高い。

そのため、ベトナムM&Aプロセスにおけるデューディリジェンス(DD)で対象会社の状況をしっかり把握することに努めるとともに、買収後も、ベトナム人と日本人のコンプライアンス意識の差や文化の違いを理解した上で、現地法人のコンプラ体制をしっかりと整備する必要がある。

ベトナムM&Aにおける留意点まとめ

「M&A実施後、誰が51%を持つことになるか?」がベトナムM&Aにおいて最も重要

ベトナム企業のM&Aを検討する場合、「仮に検討中のM&Aを実行した後、誰が51%を持つことになるのか?」をしっかり考える必要があります。

理由としては、誰が51%持っているかによって、必要な手続きが変わってくるためです。

ベトナムM&Aを検討される方であれば、まず最初に考えなければならない登竜門的な内容となります。

結果として、日本企業が51%以上持つのであれば、そのM&Aは「外国人投資家によるM&A」と見なされ、

一方、51%をベトナム国内の投資家が持つのであれば、「ベトナム国内投資家によるM&A」と見なされることになります。

【基本問題】

ベトナム人オーナーが100%保有しているベトナム企業を日本企業が51%買い取る場合

【答え】

出来上がりはベトナム人オーナー:49%、日本企業:51%となる。

この場合、外国人投資家が合計51%保有することになるため、本件は「外国人投資家によるM&A」と見なされます。

【応用問題】

ベトナム人オーナーが60%、シンガポール人投資家が40%保有しているベトナム企業の株式40%を、ベトナム人オーナーから日本企業が買い取る場合

【答え】

出来上がりはベトナム人オーナー:20%、シンガポール人投資家:40%、日本企業:40%となる。

この場合、外国人投資家が合計80%保有することになるため、本件は「外国人投資家によるM&A」と見なされます。

このように説明すると、「日本企業のベトナム子会社が51%保有することになった場合はどうなのか」という疑問が湧いてくると思いますが、

この点についてはベトナム投資法に記載があり、ベトナム子会社によるM&Aについても、「外国人投資家によるM&A」と見なされることになります。

ただし、ベトナム子会社の定義は、「日本の親会社が51%以上保有するベトナム子会社」となっており、

日本企業が51%未満保有するベトナム子会社によるベトナム企業のM&Aは、

「ベトナム国内投資家によるM&A」と見なされることになるため、注意が必要です。

51%以上の取得には、買収承認の取得が必須

買収承認とは、その買収が外資規制に反していないか、事業実施の条件を満たしているか等が当局により審査されるプロセスです。

このプロセスは、51%以上の取得、すなわち、前述の「外国人投資家によるM&A」と見なされた場合に、ベトナム企業が公開非公開会社問わず必須となります。

審査は、地方計画投資局または、工業団地・輸出加工区・ハイテク地区・経済特区の管理委員会が行い、

買収承認が完了次第、投資登録証明書:Investment Registration Certificate: IRCが発行されます。

ならば、51%未満、つまり、ベトナム国内投資家によるM&AであればM&A登録手続(買収承認の取得)は不要なのか、というと必ずしもそうではなく、

条件付き投資分野への投資の場合には、「外国人投資家によるM&A」の場合と同様、

M&A登録手続(買収承認の取得)が必要となります。

ベトナムでは良くあることですが、法律上は、買収承認の申請から15 営業日以内に、

当局から何らかの返事が来ることになっていますが、

実務上は追加で説明を求められたり、当局側の都合で15営業日よりも長くかかることは珍しくなく、この点に留意しつつ買収スケジュールを策定する必要があります。

また、買収承認の申請に必要な書類としては、以下の通りです。

- 投資プロジェクト実施申請書

- 投資家の証明書類

- 投資プロジェクト提案書

- 財務書類(決算報告書、資本力説明書等)

- 賃貸契約書・不動産関連書類

- 投資プロジェクト実施に関する技術証明書(法令で制限された技術を移転するプロジェクトの場合)

なお、投資登録証明書に記載される主な内容は以下の通りです。

- 投資プロジェクトコード

- 投資家の名称、住所

- 投資プロジェクトの名称、実施地点、使用する土地面積

- 投資プロジェクトの投資資本

- プロジェクト活動期間

- プロジェクト実施計画

買収承認はなんだか面倒で煩雑そうと思われる方も多いと思いますが、

投資法改正前は、「投資証明書」というプロジェクトの詳細について記載しなければならない資料の提出が求められ、手続きには45日も必要でした。

昔と比べると、手続きが簡素化され、手続きに要する期間も短くなっており、

外国人投資家によるベトナムM&Aのハードルは下がってきているといえます。

「企業登録証明書の変更手続き」は全てのベトナムM&Aに必須

買収承認(投資登録証明書)とは異なり、「外国人投資家によるM&A」か否かに関係なく、ベトナムの対象会社は必ずサイニングからクロージングの間に、企業登録証明書の変更申請を行う必要があります。

これは、日本でいうところの、株主名簿書き換えのプロセスとなるため、

買収承認が不要な場合、すなわち、「ベトナム国内投資家によるM&A」の場合でも、

必ず必要な手続きとなります。

法律上、企業登録機関が変更申請書類を受領してから営業日3日以内に審査を行い、

新しい企業登録証明書の発行を行うことが明記されているものの、

買収承認のプロセスと同様、実務上は3営業日以上かかることが一般的であり、

企業登録証明書発給までの期間は業種によっても異なるようで、

このあたりの詳細は現地の専門家に確認を行う必要があります。

当局に負けるな!譲渡対価の支払いはライセンス手続きが終わってから

旧投資法では、買収承認や企業登録証明書の変更手続き等のライセンス手続きを行うためには、「譲渡対価の支払い(クロージング)が完了したこと」を証明する必要があったため、

クロージング後にライセンス手続きを行わなければならないという、何とも違和感のあるプロセスを経る必要がありました。

これに対しては、承認取得ができるか否か不確実性の高い中で、譲渡対価の支払いのみ先行して行わなければならず、このプロセスについて外国人投資家からの批判は多くありました。

現在の投資法ではその条項は改正され、ライセンス手続きを行う際に譲渡対価の支払い証明は不要となったものの、実務が法律の変更に追い付いていないためか、

今なお、譲渡対価の支払い証明を当局より求められるケースはゼロではないのが現状のようです。

そのため、買収承認の取得が必要なベトナムM&Aを行う場合には、

①買収承認の取得、②変更済みの企業登録証の発行、を株式譲渡契約書のクロージング条件(Condition Precedent:CP)とし、ライセンス手続きが完了したことを見届けてから譲渡対価の支払いを行うようにしましょう。

仮に、ライセンス手続きの際に当局から、譲渡対価の支払い証明の提出を求められても、はっきりと「No」という姿勢を示し、自分の意見を持った上で専門家の判断を仰ぐことをオススメします。

「公開会社49%ルール」の廃止により、原則として100%買収が認められているが、例外も

以前までは、日本企業がベトナムの公開企業を買収する場合、

「49%までしか買収しちゃダメ」という「49%ルール」が存在しましたが、

2015年9月1日に施行された政令60号(60/105/ND-CP)において原則撤廃され、

多くのサービス分野で日本企業100%による参入が認められております。

つまり、「100%買ってOK」になりました。

その背景には、2007年のWTO(世界貿易機関)への加盟があります。

ベトナムはWTO加盟の際、各種サービス分野を外国企業へ段階的に市場開放すると約束したことにより、「49%ルールの撤廃」に至っております。

上記の通り、「100%買ってOK」となったものの、一部では、まだ制限されている業種もあり、買収に制限がある業種ついては、「投資禁止分野」と「条件付き投資分野」があります。

そのため、ベトナムM&Aを行う際には、まず初めに対象会社の業種を確認し、

「本当に日本企業が買収できる業種の会社なのか」をチェックする必要があります。

なぜ外国人投資家による投資を制限するのかというと、

「ベトナム国内の産業や雇用を守るため」です。

そのため、「どの国内産業を守るのか」については、

ベトナム国内の状況に応じて変化するため、それに伴い外資規制も変化します。

下記は、電子決済関連企業への外国投資家の出資比率の上限を49%するという規制案が発表されたときのニュースです。

2019/11/12:電子決済業への外資上限49%に=中銀案、資金・安全確保でバランス

このように、「49%ルール」が撤廃された現在でも、

「条件付き」という形で、

ベトナム企業の合弁会社設立が義務付けられたり、出資比率が制限される等、

業種によっては今なお、「外資規制」が残っています。

買収後の体制検討のため、「ベトナム独特の組織形態」の理解は必須

日本国内のM&Aにおける対象会社は、ほとんどが「株式会社」ですが、

ベトナムでは「有限責任会社」がほとんどです。

理由としては、

株式会社は、「株主が3人以上必要」かつ、「設立に時間と費用が掛かる」ためで、

そのため、「上場目指すぜ!」という企業以外は一般的に「有限責任会社」を選択します。

有限会社と株式会社、単なる呼び方が違うだけでしょ?

と軽く考えていると、買収後に大変な思いをすることになります。

なぜなら、会社の形態が異なることで、

買収後の体制・事業運営の方法が大きく変わってくるからです。

まずは、ベトナムではどのような会社形態があるのか見ていきましょう。

ベトナムM&Aにおいて理解しておくべき企業形態は下記の3つです。

① 一人有限責任会社(出資者1名)

② 二人以上有限責任会社(出資者2名以上50名未満)

③ 株式会社(株主3名以上)

上記の通り、

「一人」とか「二人以上」というのは、「社員」の数です。

え?社員?従業員が1人?

と思った方は、下記のポイントを見てください。

有限会社の出資者を「社員」、株式会社の出資者を「株主」と呼びます

【例題1】

日本企業により買収され、創業者49%、親会社51%保有するベトナム合弁会社(JV)

【答え】出資者が2名なので、「二人以上有限責任会社」となります。

【例題2】

日本企業により買収されたベトナム100%子会社

【答え】出資者が1名なので、「一人有限責任会社」となります。

ここまでで、「3パターンの会社形態」があることは理解してもらえたと思いますが、

それらは何が違うのでしょうか。

次は、「理解しておくべき違い」について説明していきます。

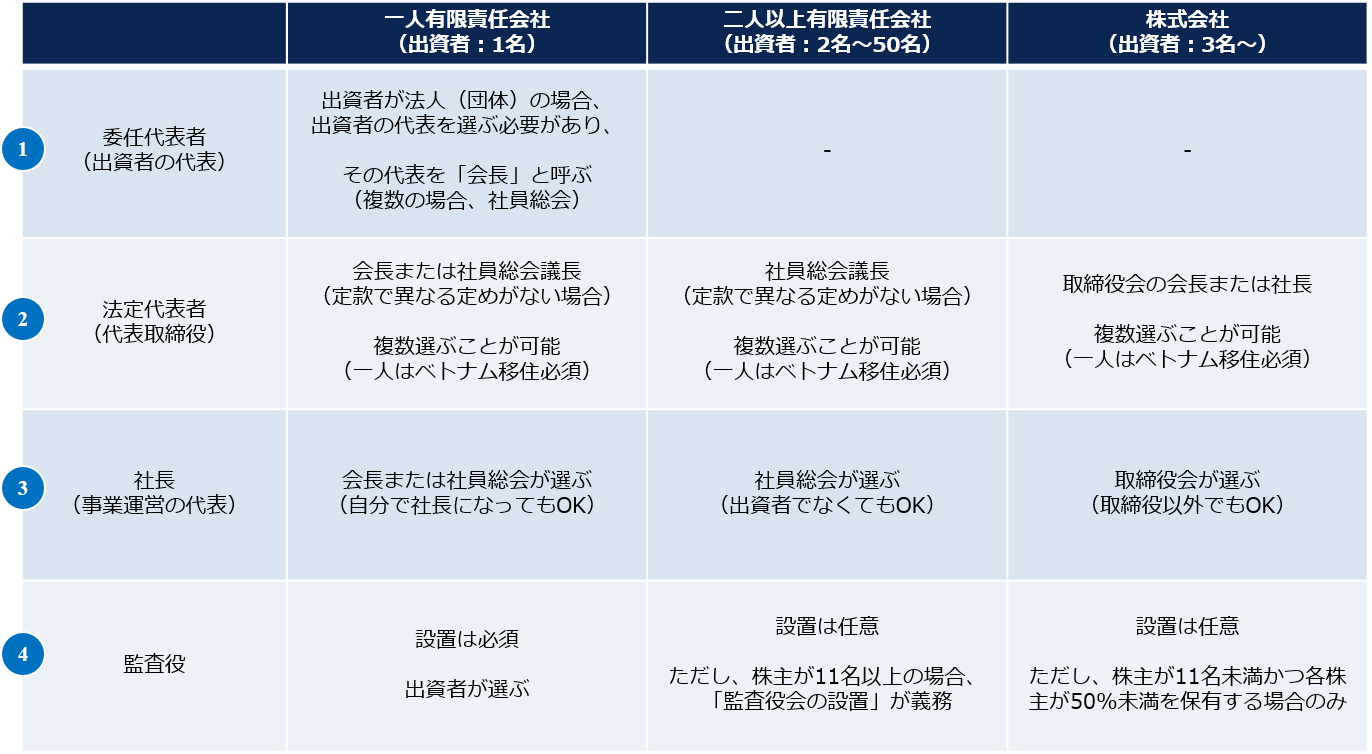

設置機関の違い

ベトナム企業の設置機関は少し複雑で、下記のような設置機関があります。

- 「委任代表者」:出資者の代表(一人有限責任会社の場合に必要)

- 「法定代表者」:会社の代表者。日本でいう「代表取締役」と同じ

- 「社長」:事業運営の代表者

- 「監査役」:会長や社長や業務を監督する

会社形態ごとの「設置機関」の違いを図にまとめました。

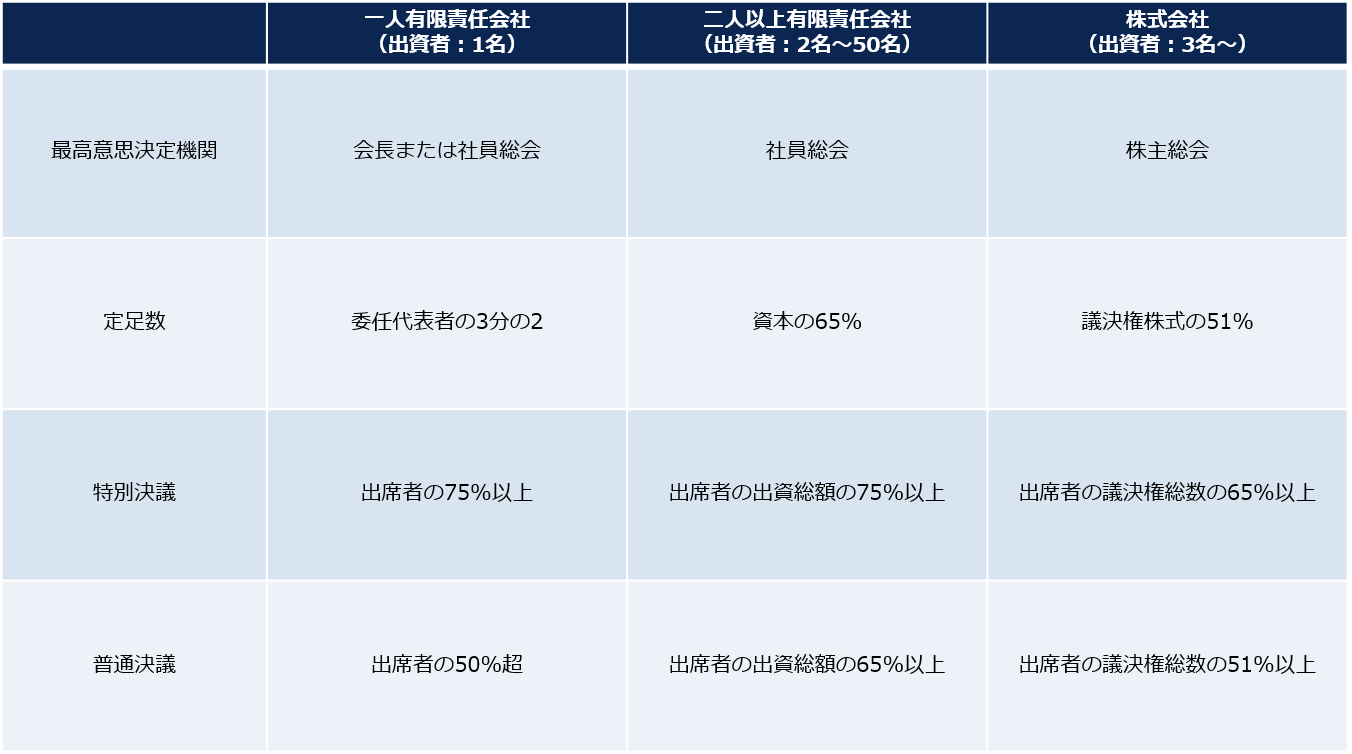

意思決定方法の違い

会社形態ごとの「意思決定方法」の違いを図にまとめました。

ベトナムM&Aの進め方・想定スケジュール

一般的に、ベトナムM&Aでは、欧米諸国のようなオークションプロセスになることは少なく、多くの場合、売り手と買い手1社でプロセスを進める相対取引となります。

例として、日本企業によるベトナム企業(有限会社)のM&A(資本取得)の一般的なプロセスを示します。

- 買収ターゲット選定

東南アジアの案件は、クローズドコミュニティでのみ案件情報のやりとりがされるケースが多いため、ベトナムやシンガポール等のファイナンシャルアドバイザー(FA)から案件情報を入手するのが一般的かつ効率的

- NDA(秘密保持誓約書/契約書)の差入/締結

- 初期的開示情報の受領(財務諸表、組織図、株主構成、登記簿謄本等)

ベトナムM&Aの場合、売り手側のFAにもよるが、インフォメーションメモランダム(IM)のような綺麗な形で情報が纏まっていることは稀

- 質問リスト作成/提出、マネジメントインタビュー(直接面談)・サイトビジット(現地訪問)の申し入れ

ベトナムM&Aでは、特に質問リストをやり取りするプロセスが重要となります。

マネジメントインタビュー前に、最低1回は質問リストのやり取りをすることで、売り手サイドがどこまで親身になって回答してくれるかを判断することが可能です。

回答が遅く、回答が不親切な場合、今後のDDにおいても売り手の十分な協力を得られない可能性もあるため、この時点である程度見極めることも重要です。

かといって、何度も質問リストのやり取りを繰り返すのも、売り手側への心象は良くないので、一度回答を受領したら、次のマネジメントインタビューに向けた質問を作成した上で、現地を訪問のアレンジをお願いするのがベストな進め方となります。

- LOI(意向表明書/基本合意書)の提出・交渉・締結

- デュー・ディリジェンス(DD)

ベトナムでは、シンガポール等の先進国に比べ、M&A取引に慣れていない企業も多く、タイムリーに資料の開示が行われないケースが多くあります。

ローカルの事務所と連携してDDを進めてくれる専門家に依頼し、調査はローカル、報告は日本語で行ってもらうケースが多く、日本企業にとって最もワークしやすい体制となります。

ベトナムM&Aにおける主なイシューとしては、法令違反や二重帳簿、追徴課税、贈収賄等、外資規制上問題のある事業目的、土地の権利証(レッドブック)の有無、使用期限等となります。

- 最終契約書のドラフト提出(株式譲渡契約書(SPA)・株主間契約(SHA)・マネジメント委託契約(MSA))

- 契約交渉

- 契約締結・調印(サイニング)

- 買収承認の申請(必要な場合)

- 買収承認の発行(受理から15営業日)

- 企業登録証の変更申請(出資者名の変更)

- 変更済み企業登録証の発行(受理から3営業日)

- 譲渡対価の支払(クロージング)

ベトナム企業のM&A・買収環境

2020年度はCOVID-19の影響を受け、マイナス成長となる国々が多い中、

ベトナムは2.8%という高い成長率を誇っており、今後のベトナムの経済の成長に期待が高まっている。

| 2017 | 2018 | 2019e | 2020f | 2021f | |

| 世界 | 3.3% | 3.0% | 2.4% | ▲5.2% | 4.2% |

| 米国 | 2.4% | 2.9% | 2.3% | ▲6.1% | 3.9% |

| 日本 | 2.2% | 0.3% | 0.7% | ▲6.1% | 2.5% |

| ベトナム | 6.8% | 7.1% | 7.0% | 2.8% | 6.8% |

| インドネシア | 5.1% | 5.2% | 5.0% | 0% | 4.8% |

| フィリピン | 6.9% | 6.3% | 6.0% | ▲1.9% | 6.2% |

| マレーシア | 5.7% | 4.7% | 4.3% | ▲3.1% | 6.9% |

| ミャンマー | 6.2% | 6.8% | 6.3% | 1.5% | 6.0% |

| カンボジア | 7.0% | 7.5% | 7.1% | ▲1.0% | 6.0% |

| タイ | 4.1% | 4.2% | 2.4% | ▲5.0% | 4.1% |

| ラオス | 6.9% | 6.3% | 4.7% | 1.0% | 4.6% |

出所:世界銀行「Global Economic Prospects」(2020年6月)

また、レコフのデータ「クロスボーダーM&Aマーケット情報」によると、日本企業におけるベトナム企業のM&Aは年々増加傾向してるようです。

| M&A対象国 | 2017年 | 2018年 | 2019年 |

| クロスボーダー案件 | 673件 | 778件 | 826件 |

| ASEAN | 120件 | 138件 | 163件 |

| % クロスボーダー案件 | 17.8% | 17.7% | 19.7% |

| シンガポール | 31件 | 53件 | 64件 |

| ベトナム | 23件 | 22件 | 33件 |

東南アジアM&A案件をお探しの方へ

クロスボーダーM&Aプラットフォーム「ドマンダ」では、様々な東南アジア案件をご紹介させて頂いております。

国内のM&A・事業承継案件とは異なり、

東南アジアの優良案件情報は、限られたコミュニティの中でのみやり取りされることが多く、独自のネットワーク(人脈)があって初めて入手可能な情報となります。

また、先進国でのM&Aのように、プロセスが機械的に進むケースは稀であり、先方と密なコミュニケーションを取りながら、情報開示やインタビュー設定等のリクエストを実施することで、先方の売却準備を促すことも重要なプロセスとなります。

以上より、東南アジアのクロスボーダー案件に精通した現地のM&Aアドバイザーとの接点を持つことが重要であると考えております。

24時間いつでも案件のご相談をお受けしておりますので、

クロスボーダー東南アジアM&Aをお考えの方は、ぜひお気軽にお問い合わせください。