シンガポールにおける定款とは?

シンガポールにおいて定款とは、企業の基礎的な事項を定めるルールブックです。

会社設立にあたり、必ずアクラ(ACRA)に登録しなければなりません。

アクラ(Accounting & Corporate Regulatory Authority:ACRA)

会社登記や決算書を扱う役所で、日本の法務局や財務局に相当する機関

昔の定款は、①基本定款(MOA:Memorandum of Association)と②附属定款(AOA:Articles of Association)から二つで構成されており、

頭文字をとってM&A等と呼ばれておりましたが、

2014年会社法改正により、Constitutionという一つの文書に統一されています。

日本の定款とシンガポールの定款の違いとは?

日本の定款:会社の絶対的なルールブック

シンガポールの定款:株主と会社の契約

日本の定款は、会社の絶対的なルールブックという意味合いが強く、

定款に書かれている内容と違うことを別の契約で規定しても、定款が優先されます。

例えば、「株式を売却するためには、取締役会の承認が必要」と

定款に書かれていたとします。

一方、「株式の売却については、取締役の承認なしに実行できる」と

株主間契約に書かれていたとしましょう。

その場合、

日本では定款に勝るものはないので、定款>株主間契約となり、

結果として、「株式の売却は取締役会の承認が必要」となります。

これが定款が優先されるという意味です。

そのため、「株式の売却については、取締役の承認なしに実行できる」としたければ、

必ず定款を修正しなければなりません。

つまり、株主間契約を締結した際、

会社に何かさせたいとか、会社を巻き込む内容については、定款に反映させます。

定款は絶対的な会社のルールなのです。

一方、シンガポールの定款は、絶対的な会社ルールではなく、

株主と会社の契約という意味が強いです。

この点がシンガポールと日本で最も異なる点です。

シンガポールの定款は、いってしまえば、ただの契約です。

つまり、数多ある契約の内の一つに過ぎないため、

株主契約等の株主と会社の間の契約が他に存在する場合、

定款を修正することなしに、他の契約を優先させることが可能です。

例えば、

シンガポールの株主間契約では、契約当事者に対象会社を含めることが多くあります。

これは、対象会社を契約当事者に含めて株主間契約を結ぶことにより、

株主間契約>定款となるため、定款を修正した場合と同じ効果があるためです。

既に説明した通り、

日本の株主間契約で定款に反するような内容を規定しても、

株主間契約を「正」とできない(定款>株主間契約)ため、定款を修正する必要がありました。

一方、シンガポールの株主間契約で定款に反するような内容を規定した場合、

株主間契約を「正」とできる(定款<株主間契約)ため、

定款を修正する必要がないのです。(→定款変更の手間を省くことが可能)

また、株主間契約とは異なり、定款は誰もが確認できる公の情報です。

そのため、株主間契約で公開したくない条項を締結した場合があったとしても、

日本の場合、定款をその通りに修正しないといけず、公開せざるを得なくなります。

一方、シンガポールでは定款を修正しなくても良いため、

公開したくない条項の非公開性を維持することが可能です。

次にシンガポールでの株主間契約をご覧になる際は、契約当事者を確認してみましょう。

きっと対象会社も含まれているはずです。

モデル定款とは?

モデル定款とは、

Minister of Finance(財務省)によって公開されている定款のテンプレートのことです。

内容としては標準的な内容となっており、

多くの企業は、1から定款を作るのもだるいので、

モデル定款の一部のみ採用したり、内容を追加したり、修正して使っています。

確かに多くの企業が使ってはいますが、あくまでも定款のテンプレートなので、

必ず使わないといけないものではありません。

モデル定款には、

①非公開会社向けと、②保証有限責任会社向けの2種類がありますが、

保証有限責任会社はNPO法人などしか選択しない会社形態であるため、

シンガポールのほとんどの日系企業は非公開会社向けのモデル定款を利用しています。

シンガポールの非公開会社とは?

①その企業の株式の譲渡が定款で制限されている(譲渡には取締役会承認が必要)

かつ

②株主の数が50名を超えない

【注意点】

「非上場会社」≠「非公開会社」ではない

【参考】

日本の非公開会社の定義は、「譲渡制限があること」のみ

シンガポールモデル定款の内容

定款冒頭(1条~5条)

定款冒頭では、

定款に絶対に記載しなければならない項目(絶対的記載事項)が記載されています。

【絶対的記載事項】

・商号

・株主有限責任の旨

・発起人の住所・氏名

・発起人として会社設立を望み、一定の株式引き受けを望む旨

※2004年の会社法改正により、会社の目的事項の記載は不要に

多くの会社の定款では、

冒頭部分に非公開会社の条件である

「会社株式の譲渡が制限されていること」及び「株主が最大50名であること」を規定されていますが、シンガポールのモデル定款にはなぜかこの条項が入っておらず、

自分で入れる必要がある点に注意が必要です。

ちなみに、モデル定款になぜこの条項が入っていないのかを、

直接アクラ(ACRA)へ確認してみましたが、明確な回答は得られませんでした。

まぁ海外の当局の対応なんてこんな感じです。

解釈(6条)

a director、directors、board of directorsの違い

解釈の条項では、

「a director」、「directors」、「board of directors」の3つの定義が出てきます。

どれも似たような意味に思えますが、ここをしっかり整理しておかないと、

この後で出てくる条項の理解が曖昧になりますので、しっかり押さえておきましょう。

・a director:取締役1名を指す

・directors:全ての取締役を指す(≒取締役会)

・board of directors:取締役会を指す

ポイントは、directorsが取締役会とほぼ同じ意味合いを持つとういことです。

取締役が全員集まっていたら、それはもう取締役会ですよね。

電子株主名簿とは?

アクラ(ACRA)が管理している電子版の株主名簿です。

株主名簿って紙のイメージがありますが、シンガポールでは電子版です。

勿論、紙の名簿を自社で作成しても構いませんが、電子的な登録をもって、法的に効力を発揮します。

つまり、紙ベースでいくら新しい株主名簿を作っても、

アクラへ電子情報として登録しなければ、意味のないただの紙切れということです。

株式買収の際、買収対価を支払ってクロージングしたとしても、

新株主としてアクラに電子情報として登録しなければ、その株式買収は効力を持ちません。

シンガポールでは他の東南アジア諸国とは異なり、

株主名簿変更を申請してから15分程度で電子株主名簿に反映してくれるため、

このような厳格なルールになっているとも考えられます。

意外と早くてびっくりです。

株式及びその変動に関する権利(7条~12条)

新株発行の決定

普通に読むと、取締役らの決定により、新株が発行できると捉えてしまいがちですが、

会社法161条(1)により、新株発行にあたっては、株主総会の承認(普通決議:過半数)が必要となっている点に注意が必要です。

勿論、毎回承認を取るのが面倒であれば、

「今後の新株発行は、取締役会に任せまーす!」ということを株主総会で承認すれば、

毎回株主総会の承認を取る必要はなくなるため、

このように実務上は取締役会に授権する場合が多いです。

この授権の考え方は、

日本でいうところの「発行可能株式総数」という概念と非常に似ています。

(シンガポールでは、「発行可能株式総数」という概念は廃止され今はありません)

「発行可能株式総数」とは、日本の定款には必ず規定されており、

株主総会の承認なし、つまり、取締役会の判断のみで発行できる新株発行枠のことです。

ただ、この枠をはみ出して発行する場合には、

株主総会の特別決議(議決権:2/3以上)が必要となります。

(シンガポールの特別決議は、議決権の3/4以上)

・シンガポールの非公開会社が新株発行を行うには、株主総会の承認が必要

・シンガポールには「発行可能株式総数」という概念はないが、新株発行に関し、予め株主総会の承認をとった上で、取締役会に授権することは可能

・特別決議の要件が日本とシンガポールで異なる

【覚え方】日本(にほん):議決権2/3以上、シンガポール:議決権3/4以上

先取特権(Lien)/株式の払込請求(13条~23条)

先取特権(Lien)とは、優先してお金を回収できる権利です。

この条では、一部払込が未了の株式について、

会社の払込請求権を担保するための先取特権のルールについて規定されおります。

では、なぜ支払っていないのに株式を持つことが許されているのでしょうか。

それは、シンガポールでは、代金が全額支払われていない株式も有効となるためです。

これは、全額の振り込みがなされないと、株式は失権する日本とは対照的です。

ただし、払い込まれていない株式については、

議決権も配当も制限されるため、投資家にメリットはありません。

下記の例を見てみましょう。

BSに記載されている「300,000 ordinary shares unpaid」が払込未了の株式です。

発行した株式は500,000相当ですが、300,000は資本金が払い込まれておらず、

結果、資本金としては200,000となります。

但し、額面株式制度(額面未満で発行できない制度)が廃止されたこともあり、

現在は、一部払込未了株式を発行する実務はほとんど見られません。

株式の譲渡(24条~27条)

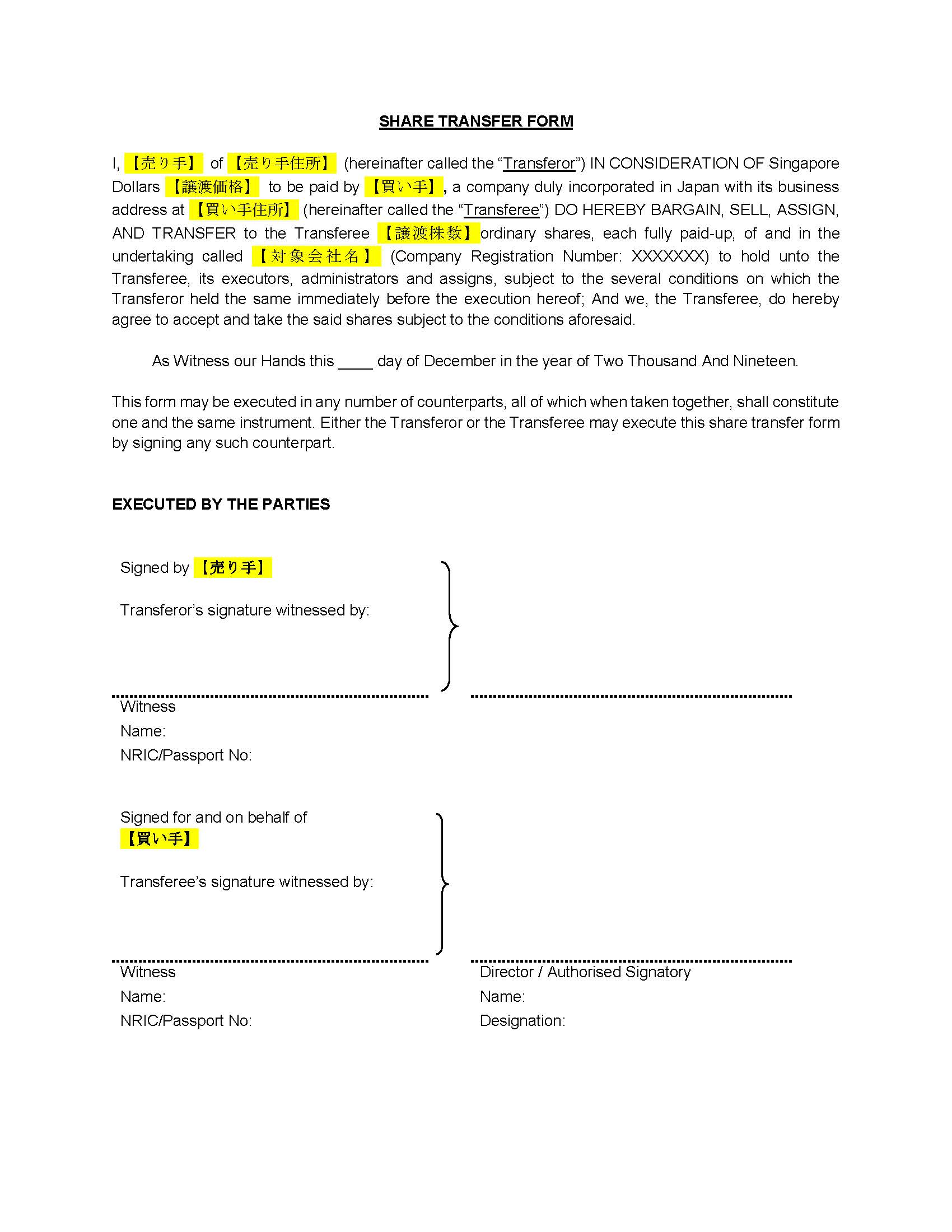

株式譲渡証書(Share transfer Instrument / Form)

株式譲渡の際、シンガポールでは株式譲渡契約書(SPA:Share Purchase Agreement)の他に、株式譲渡証書という、一枚ものの簡潔な売買契約書を作成する必要があります。

下図(実際の案件で使用したもの)の通り、株式譲渡証書には、

「誰が」/「誰に」/「いくらで」/「何株」等の基本的な情報のみが記載されます。

前述の通り、株式譲渡のクロージングの際には、

アクラ(ACRA)への電気的記録において、株主の名義を変更してもらう手続きが必要ですが、その際に、株式譲渡証書が必須となります。

また、譲渡価額と株式価値のいずれか高い方の0.2%を

印紙税として納付したことを示す納付証明書も併せて必要であり、

印紙税納付証明書+株式譲渡証書を対象会社の秘書役に渡して初めて、

アクラ(ACRA)へ登録してもらうことが可能になります。

取締役会による譲渡拒絶

これがいわゆる「非公開会社の譲渡制限」です。

株式譲渡には取締役会の承認が必要となります。

つまり、取締役会が承認しない場合、取締役会は譲渡の登録申請を拒絶できます。

但し、承認しない場合は、正当な理由の通知が必要となります。

資本の変更(44条~46条)

新株発行時の既存株主へのオファー(45条)

モデル定款では、会社が新株を発行する場合、

まず既存株主に対し、新株を持分割合に応じて引き受けたいかを確認しないといけません。

つまり、新株を第三者に発行する場合、

既存株主に対し「新株発行するけど買いませんかー?」と

最初にお伺いを立てないといけないのです。

いわゆる、先買権/新株引受権(Preemptive right)と呼ばれる権利です。

従って、第三者のみに新株を発行する際には、他の株主から先買権/新株引受権を放棄する

旨の同意書を取得する必要があります。

株式買収の際、法務デュー・ディリジェンス(DD)にて

「対象会社の株式は有効に発行されているか」を確認する際、

この既存株主から取得すべき「先買権を放棄する旨の同意書」がなく、

第三者のみに発行されている場合、有効性が怪しくなる可能性もあります。

減資(46条)

減資とは、資本金の金額を減少させる手続きのことです。

減資は債権者保護の観点から、実施するためのハードルは高く設定されています。

シンガポールでは、

裁判所の承認を必要とする手続きと、必要としない手続きの2種類あり、自由に選択が可能ですが、いずれの場合でも、株主総会の特別決議(議決権3/4以上)が必要となります。

【減資の手続き】

方法①:裁判所の許可必要 + 株主総会特別決議

方法②:裁判所の許可不要 + Solvency Statement + 株主総会特別決議

以前は裁判所の許可を得ることが必須の方法①のみでしたが、

手続きが面倒等の理由により、裁判所の許可を得なくても実施できる方法②が新設されたという歴史的な背景があります。

その代わり、Solvency Statementと呼ばれる支払能力証明書に

取締役全員が署名する必要があります。

支払能力というのは、勿論、会社の支払能力を指し、

減資を行っても会社大丈夫だよね?ちゃんとこれからやっていけるよね?ということを

取締役全員に尋ね、「大丈夫です」といって署名をもらうという流れになります。

「大丈夫です!」の基準としては、下記の通りです。

①支払不能の状況にない

②12ヵ月以内に期限が到来する債務の支払が可能

③減資前後において、資産額が債務額を下回っていない

株主総会(47条~50条)

定時株主総会(AGM:Annual General Meeting)の開催タイミングについては、

上場会社の場合、会計年度末から4カ月以内、

その他の場合、会計年度末から6カ月以内に開催しないといけません。

定時株主総会の開催については、小さな企業には大きな負担になっているため、

非公開会社はAGMの開催を免除されております。

株主総会の手続(51条~66条)

定足数(51条)

モデル定款では、定足数は2名の株主となっています。

ただ、このままだと、仮に株主は2名で、あなたが80%持っていた場合、

20%持っているもう一人の株主がいないと、株主総会で決議できないことになります。

つまり、マジョリティ持っているのに単独で株主総会決議を実施できないことになります。

なので、ちゃんと株主間契約などに、

マジョリティ株主単独で株主総会の決議ができるよう、定足数は修正しておくべきです。

(定款修正は不要)

| 普通決議事項の例 | 特別決議事項の例 |

| 株式の併合・分割等(71条) | 商号の変更(28条) |

| 取締役の選任・解任(149B条、152条) | 定款変更(26条) |

| 事業または重要資産の譲渡(160条) | 減資(78B条) |

| 新株発行の承認(161条) | 合併の承認(215C条) |

| 会計監査人の選任・解任及び報酬(205条) | 任意清算の開始(290条) |

決議方法

規定上、決議方法は挙手が原則です。

つまり、頭数(=多数決)で決まるため、

その人がどのくらいの議決権を持っているかは反映されます。

ただし、誰かが請求があった場合にのみ、投票(Poll)、

つまり、議決権に応じた比率で決議されることなります。

これは、シンガポールでは少数株主の保護が厚いということの現れです。

いずれにせよ、誰かが言い出せば、投票にできるので、

定款を修正しなくても特に問題はない部分です。

キャスティングボード

モデル定款では、賛成と反対が同数の場合、議長が決めてよいということになっています。

つまり、議長にキャスティングボードが認められることになります。

一方、日本では議長にキャスティングボードを認めることには否定的です。

取締役らの権限及び義務

シンガポールでは、取締役らは会社業務の全ての権限を持っています。

(定款や法令に株主総会で定めると規定されているものは除く)

取締役会が代表権も持ちます。

例えば、

シンガポールで銀行口座を作る際には、取締役会の議事録の提出が求められるのも、

取締役会が全ての権限を持っていることの現れです。

但し、全ての意思決定を取締役会でするわけではなく、日常業務等においては、

適宜、権限が一部の取締役や従業員に委譲されています。

取締役会の手続き

会社法では、最低1名の居住取締役の選任を義務付けています。

開催頻度については、日本では3ヵ月に一回である一方、

シンガポールでは、法律上も定款上も特に指定はなく、適切なタイミングで開催すればよいことになっています。(開催しなくても良いということではありません)

書面決議については、モデル定款上、

取締役是認の署名により可能になるよう規定されておりますが、

中には過半数の署名等に緩和されている例もあります。

過半数にしておかないと、

マジョリティとっても単独で書面決議ができないため、

株主間契約等に盛り込む必要があります。

テレビ電話での決議も、

定款に書いているもしくは取締役の過半数が同意すれば、問題なく実施可能なようです。

マネージング・ダイレクター(MD)

日本の代表取締役とは全く違います。

繰り返しになりますが、

シンガポールで一番権限を持っているのは取締役会です。

マネージングダイレクターは所詮、定款や取締役会で

「お前はここまでの範囲でやってよい」と委譲された範囲でのみ権限を持ちます。

| 法的位置づけ | 設置・選任 | 代表権限 | |

| マネージングダイレクター(MD) | 定款上の役職 | 任意 | 定款や取締役会によって委譲された範囲のみの権限を持つ |

| 代表取締役 | 会社法上の役職 | 強制 (取締役会設置会社では) |

代表権を持つ |

コモンシール(社印)

会社印の一種で、ハンコとは異なり、シールを貼った上で専用の機会でシールを

圧迫しすることで、社名を浮き上がらせる方法で押す会社印です。

Deed形式で契約に調印する際や、株券を発行するときに利用されます。

Deedとは、対価性の乏しい契約であっても、契約の執行力を確実化させたい場合に用いられる方式です。

対価性が乏しい契約、つまり、見返りがない契約ですが、例えば、私が100万円をあげます!という契約等です。

一方的に100万円をあげるだけで、その見返りは求めないというものです。

このような契約の場合、強制執行可能性が低い契約と判断されてしまいます。

つまり、私が100万円を実際にあげなくても、強制的に100万円をわたすように強制することができません。

ただ、deed形式で契約に調印する、即ち、コモンシールを用いることにより、

契約に強制執行力を持たせることが可能となります。

しかしながら、2017年会社法改正により、

コモンシールの利用は必須ではなくなり、会社はコモンシールを持たなくてもOKになったため、今ではあまり気にしなくても良いです。

東南アジアM&A案件をお探しの方へ

クロスボーダーM&Aプラットフォーム「ドマンダ」では、様々な東南アジア案件をご紹介させて頂いております。

国内のM&A・事業承継案件とは異なり、

東南アジアの優良案件情報は、限られたコミュニティの中でのみやり取りされることが多く、独自のネットワーク(人脈)があって初めて入手可能な情報となります。

また、先進国でのM&Aのように、プロセスが機械的に進むケースは稀であり、先方と密なコミュニケーションを取りながら、情報開示やインタビュー設定等のリクエストを実施することで、先方の売却準備を促すことも重要なプロセスとなります。

以上より、東南アジアのクロスボーダー案件に精通した現地のM&Aアドバイザーとの接点を持つことが重要であると考えております。

24時間いつでも案件のご相談をお受けしておりますので、

クロスボーダー東南アジアM&Aをお考えの方は、ぜひお気軽にお問い合わせください。