・シンガポールM&Aを検討したいけど何から勉強したらいいか分からない

・シンガポールM&Aをやる上でとりあえず知っておくべきことを知りたい

・会社法って難しいから、必要なところだけかみ砕いて教えてほしい

上記の疑問にお答えするため、

シンガポールM&Aに関わる会社法で、実務で必ず必要となる情報のみを厳選して集めました。

これはさすがに知っておくべきという情報ばかりですので、

シンガポールM&Aを検討されるM&A担当者は一読されることをお勧めします。

この記事がシンガポールM&Aを検討される上で、参考になりましたら幸いです。

①シンガポールの登記簿謄本/決算書

シンガポールの登記簿謄本は、Bizfile(ビズファイル)と呼ばれています。

Bizfile及び決算書は、シンガポール国内の個人IDを保有している人であれば誰でも

料金を支払うことでオンライン上で簡単に取得できます。

(参考:BizfileはSG$5.5で400円程度)

日本では上場企業の情報・決算書しか取得できないのに対し、

シンガポールでは、非公開企業の情報・決算書をオンラインで簡単に取得できる点が特徴です。

【例:Bizfile】

なぜそんなことが可能なのでしょうか。

理由は簡単で、シンガポールでは非公開会社であっても当局*に対し、

必要情報や決算書を提出することが義務付けられているためです。

*アクラ(Accounting & Corporate Regulatory Authority:ACRA)と呼ばれる会社登記や決算書を扱う役所で、日本でいうところの法務局や財務局に相当する機関

②決算書の作成期限(いつまでに監査済の決算書が必要なのか)

シンガポールM&Aを行うにあたり、日本企業から言われる最も多い苦情は、

「なぜ監査済の財務諸表が出てこないのか?遅すぎないか」という苦情です。

「少しはシンガポールのこと勉強しろよ」と心の中で思いつつ、私はいつもこう答えます。

「これがシンガポールでは普通です」と。

シンガポールの非公開企業の場合、決算から7カ月程度見ておく必要があります。

なぜなら、会社法で下記のルールが定められているからです。

- 決算日から6カ月以内に株主総会開催しなければならない

- 株主総会から1ヵ月以内にACRAへ決算書を提出しなければならない

①に関連し、実は、株主総会を開催する14日前までに株主に決算書を送付しなければならないのですが、実務ではこれがワークしません。

なぜなら、実務上、株主総会を実際に行うケースは稀であり、あとから書面でやったことにするケース(書面決議)が一般的だからです。

以上より、実際は「ACRAへの提出期限」 = 「監査済決算書を用意する期限」となるため、決算日から「6カ月+1ヵ月=7カ月後」が実務上の期限となります。

このことを理解していれば、

「なんでこんなに監査済財務レポートが出てこないんだ」と

無駄に騒ぐ「素人M&A担当者」から卒業できます。

③株券の発行

シンガポールでは日本のように株券の不発行は認められておらず、

株券不発行会社は存在しません。

M&A実施により売主の株券は対象会社に回収された後破棄され、

ACRAへ株主名簿書換え申請をしてから30日以内に新しい株券を買い手に発行しなければならない。

また、シンガポールでは株券の法的な意味合いも異なり、

「会社が株主として認めたという証明」のようなもので、必ず記名式となっています。

④定款の構成

シンガポール企業の定款は、

①基本定款(Memorandum of Association)と②附属定款(Articles of Association)から成り、併せてM&Aといいます。

※会社法の改正により、Constitutionと呼ばれる単一の定款に一本化(2016年施行)

デュー・ディリジェンス(DD)で必ず目にする資料となりますが、

ファイル名が「M&A」となっていても、「M&A?過去やった買収かな?」等と勘違いしないようにしましょう。

定款がない!と騒ぐ人いるんですよね。。。

なお、DDを行うにあたっては、

株式の譲渡制限や取締役の選任・員数等の会社の内部規定を定めた「附属定款」の方が重要です。

定款については別記事で詳しく説明しています!

日本の定款とこんなにも違う!意外と知らないシンガポール定款について徹底解説!

⑤シンガポールの取締役

会社法上、取締役は必ず1人以上必要であり、

うち1人は必ずシンガポール居住者でないといけません。

(シンガポール国民である必要はありません。)

取締役の任期、どうやって選ぶのか、どうやって辞めさせるのか、については、

会社法上規定はないので、各会社が定款で規定することになります。

以上を踏まえると、

シンガポールの企業を買収し、かつ元々いた取締役が全て辞めた場合、

日本から駐在員を送り常駐させる必要があるということです。

⑥日本の代表取締役とシンガポールのマネージング・ディレクターの違い

つい同じだろうと思ってしまいがちですが、全く違うものです。

シンガポールのマネージング・ディレクターは日本の代表取締役とは異なり、

会社法上の規定もなく、定款上の役職に過ぎないため、設置・選任も任意となっており、

別にいなくても問題なく、会社を代表する権限もありません。

(権限、義務、責任は他の取締役と同じ)

一方、日本の代表取締役は会社法上、会社を代表する権限を有しており、

取締役会設置会社においては、必ず設置・選任しなければなりません。

⑦会社秘書役(カンパニーセクレタリー)

シンガポールの会社機関の一つであり、日本の会社法にはない制度ですが、

各種登録、届け出、通知、株主総会の運営、議事録の作成等の業務を担当します。

公開会社の会社秘書役は、弁護士、会計士等の一定の資格を持った人しかなれませんが、

非公開会社の会社秘書役は、誰でもなれます。

M&Aのクロージングプロセスでは、

株主の変更、取締役の変更等に関するACRAへ届け出に際し、

対象会社の会社秘書役とのやり取りが発生します。

⑧会計監査人

日本では上場会社や会社法上の大会社以外の小規模会社については、監査は強制されてはいませんが、シンガポールでは監査がマストです。

会社法上、下記の2つの会社を除いては、

「会計監査人を選んで会計監査を行うこと」が義務付けられています。

(シンガポールでは、日本でいうところの「監査役」に相当する機関はありません)

免除非公開会社(Exempt Private Company)

以下の全てを満たせば、Exempt Private Companyに認定されます

- 法人株主がいないこと(全て個人株主)

- 売上高SG$5M(約4億円相当)以下の会社

- 株主が20人以下

【語呂合わせ】

えぐいぜ! 法人いない間に、ゴミ売りカニを

(Exempt Private Company、法人株主いない、5M売上、株主20)

小会社(Small Company)(2014年会社法改正時に加わった新しい概念)

以下のどれか2つを満たせば、Small Companyに認定されます

- 売上高SG$10M以下

- 総資産SG$10M以下

- 従業員が50名以下

【語呂合わせ】

相撲は牛と従業員はご自由に

(Small Company、うりあげ、しさん、10M、従業員、50人)

※法人株主がいても上記を満たせば監査業務が免除される点は良いですね

注意しなければならない点が、会社法には、

Exempt Private Companyの場合、監査人選任と監査業務は不要との記載はありますが、

Small Companyの場合、監査業務は不要との記載はあるものの、会計監査人の選任が不要とは書いてません。

つまり、ここはグレーゾーンとなりますので、詳細はACRAに確認する必要がありそうです。

⑨クロージング時の株主名簿書換

企業を買収した場合、株主が変更するわけなので、クロージングの際に株主名簿を書き換えなければなりません。

シンガポールの非公開会社においては、ACRA(企業会計規制庁)にて

電子データとして管理される株主名簿(電子株主名簿)が正式な株主名簿となります。

つまり、ACRAの電子株主名簿の名義書換えが行われた時点で、株式譲渡の効力が発生することになります。

このような背景には、シンガポールが電子国家を目指していることが挙げられます。

つまり、株式譲渡のクロージングの際の株主名簿の書換えは、

紙でのやりとりは一切発生せず、ACRA(企業会計規制庁)の電子的記録の更新によって行い、その更新でもって株式譲渡の効力が生じることになります。

ちなみに、買い手に対する株券の発行は、株式譲渡の効力発生要件ではないが、

ACRAに電子株主名簿の書換え申請を行った日から30日以内に行わなければなりません。

⑩印紙税(Stamp duty)とは

印紙税とは、特定の文書にかけられる税金のことです。

支払先は、シンガポールの税務当局(Inland Revenue Authority of Singapore :IRAS)です。(アイラスと呼びます)

買い手にとってはクロージングに必要な手続きであり、

かつ、買収対価とは別の追加コストなので、地味に重要です。

M&Aにおいて重要なのは、

どの契約・文書に税金がかかるの?いくらなの? という点です。

(1) 印紙税って何にかかるの?

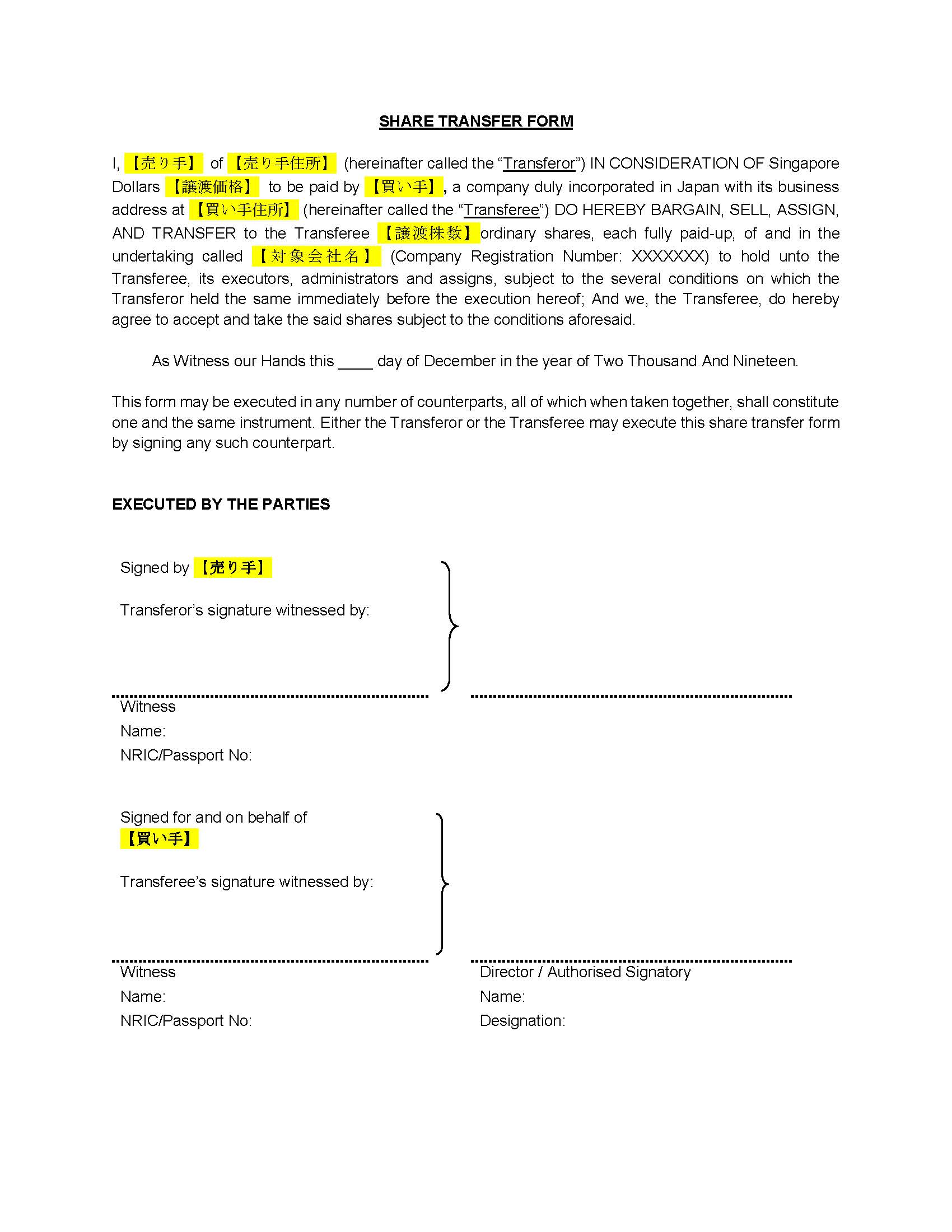

結論からいうと、「株式譲渡証書(Share transfer form)」です。

これは買い手と売り手で締結する「株式譲渡契約書(SPA)」とは異なり、

買い手と売り手がクロージング時に作成し、対象会社へ提出するものとなります。

なぜ提出しないといけないかというと、定款で定められているからです。

勿論、売り手が複数いる場合、複数用意する必要があります。

下記は実際に業務で使用した株式譲渡証書の雛形になります。

(実際のフォーマットは、対象会社の秘書役に確認する必要があります)

実際、印紙税に関する法律は何度も改正されてきており、

一時は、株式契約書(SPA)が課税文書であったこともあり、

その際には、クロージングを待たずに14日以内に印紙税を払うという不合理な内容でした。(2017年改正法)

そのため、2018年にわずか1年ほどで再度法律が改正となり、

株式譲渡契約書(SPA)が課税対象からはずれ、株式譲渡証書が課税対象となりました。

つまり、従来の「クロージング時に印紙税を支払えばよい」というルールに戻ったのです。

ただし、実務上は、ACRAへの電子株主名簿書換え申請の際に、印紙税の支払いが完了していることが必要となりますので、

クロージング時というよりは、クロージングまでに支払うようアレンジするというスケジュール感となります。

予定しているクロージング日にしっかりと株式譲渡の効力を発生させるためには、

予めスケジュールには余裕を持った状態で、印紙税を払う必要がある点、留意が必要です。

(2)印紙税っていくらなの?

印紙税 = 譲渡価額と純資産額のいずれか高い方に 0.2% を乗じた金額

東南アジアM&A案件をお探しの方へ

クロスボーダーM&Aプラットフォーム「ドマンダ」では、様々な東南アジア案件をご紹介させて頂いております。

国内のM&A・事業承継案件とは異なり、

東南アジアの優良案件情報は、限られたコミュニティの中でのみやり取りされることが多く、独自のネットワーク(人脈)があって初めて入手可能な情報となります。

また、先進国でのM&Aのように、プロセスが機械的に進むケースは稀であり、先方と密なコミュニケーションを取りながら、情報開示やインタビュー設定等のリクエストを実施することで、先方の売却準備を促すことも重要なプロセスとなります。

以上より、東南アジアのクロスボーダー案件に精通した現地のM&Aアドバイザーとの接点を持つことが重要であると考えております。

24時間いつでも案件のご相談をお受けしておりますので、

クロスボーダー東南アジアM&Aをお考えの方は、ぜひお気軽にお問い合わせください。