日本企業がベトナムやシンガポールなどの海外企業を買収する際、

通常、フィナンシャルアドバイザー(いわゆるエフエー:FA)や、会計事務所、弁護士事務所などの専門家を雇い、彼らの助けを借りながらM&Aプロセスを進めていきます。

シンガポールでM&Aアドバイザーをやっていると、

「アドバイザリー費用の会計処理」に関する下記のような質問をよくもらいます。

・アドバイザリー費用は損金算入できるのか?

・アドバイザリー費用は資産になるの?費用になるの?

・連結決算をやっているんだが、アドバイザリー費用の処理に影響があるのか?

・株式買収と事業譲渡で処理に何か違いはあるの?

この記事では、上記のご質問に全て回答します。

M&A担当者として重要なのは、「頻出論点について基本を理解していること」です。

細かい部分については、専門家に確認すればよいのですから。

基本中の基本ではあるものの、意外と知らない人も多いので、

理解することで、M&A担当者としてレベルアップ間違いなしです。

丁寧に説明しますので、頑張ってついてきてください。

M&Aにおけるアドバイザリー報酬(取得コスト)の会計処理

外部のアドバイザーや専門家へ支払う費用である「M&Aアドバイザリー費用」は、

「取得コスト」と呼ばれ、「企業や資産を取得(買収)するためにかかった費用」という意味です。

取得コストの会計処理は2つあります。

① 資産(子会社株式)に含める

② 費用にする

「①資産に含める」とは、「買った価格(取得原価)に含める」という意味です。

例えば、A社を500で買収した際、アドバイザリー報酬が100だった場合、A社は600で買収したことになります。

「②費用になる」とは、「PLに費用として計上される」という意味です。

ここで注意すべきは、費用になるからといって、

かならず税務上「損金」になる(税金が安くなる)かというと、そうではありません。

・連結上のれんの償却費は、連結上は費用ですが、損金算入されません

(だって税金の支払いは単体ベースが基本だから = 連結上は、税務上ののれんは認識されない)

・資産買収(事業譲渡)で発生するのれんは、単体の財務諸表上にのってくるのれんなので、5年で償却し償却費用は損金算入できます(=税務上ののれん)

⇒ 単体ベースなのか、連結ベースなのかがポイント

以上をまとめると、支払ったアドバイザリー報酬が損金になれば、

所得が減り、支払う税金が安くなるので、M&A担当者は必ず知っておくべきということです。

【税金の基本】

・益金、損金、所得は「税務の世界」の言葉です。

・売上、費用、利益は「会計の世界」の言葉です

⇒ 税金は、所得(益金 – 損金)に税率をかけて計算しますので、費用と税金は直接関係はありません。

このあたりが怪しい方は、下記の記事もご覧ください。

【法人税等は2種類ある?】税効果会計とは?シンガポールM&A専門家が分かりやすく解説!

アドバイザー報酬を「費用」として処理できるのかに加え、その費用が「損金算入されるか」については、買い手企業、特に未上場会社であれば、いくら税金を支払うのかという点に大きく関わってくるため、みなさん気にされるポイントです。

結論からいうと、

下記の場合のみ、アドバイザリー報酬を費用として処理することができます。

【費用として処理できるが、損金にはできないケース】

株式買収を行った場合かつ、買い手企業が連結財務諸表を作っている場合

※税金は単体で支払うため、連結財務諸表上では費用にはなりますが、損金算入はされません。

【費用として処理でき、損金にできるケース】

資産買収(事業譲受)を行った場合

アドバイザリー報酬を費用処理できるかについては、下記を覚えればOKです。

| 株式買収 | 資産買収(事業譲受) | |

| 単体財務諸表上 | ①資産 | ③費用(損金算入可) |

| 連結財務諸表上 | ②費用(損金算入不可) | ④費用(損金算入可) |

※アドバイザリー報酬の中でも、初期の案件検討段階で支払った報酬(着手金等)については株式買収・資産買収などのスキームは問わず、常に費用(損金)となります

次の章からは、圧倒的に事例の多い株式買収の①及び②の場合について、

具体的な処理を見ていきましょう。

のれん?子会社株式?連結処理?など怪しいところがある方は、ぜひ読んで確認してください。

①「株式買収」 × 「単体財務諸表上」の処理

単体の財務諸表しか作成していない日本企業が、株式買収を行った場合、

単体の財務諸表上はどのような処理が行われるのでしょうか。

のれん?子会社株式?ってなった人は問題解いてみてください。

問題を出しますので、それに答えていきながら、理解を深めてください。

では、問題です。

【問題①】

純資産100のA社を500円で買収しました。

単体財務諸表上での「のれん」はいくら?

正解は「0」です。単体の財務諸表上では「のれん」は発生しないですよね。

この点も良く勘違いする人がいるので注意してください。

仕訳としては、下記の通りです。

子会社株式(資産):500 / 現金:500

では理解してもらったと思いますので、次の問題です。

【問題②】

純資産100のA社を500円で買収しました。

その際、アドバイザリー報酬として200払いました。

単体財務諸表上での「のれん」はいくら?

答えとしては、しつこいですが、のれんは0です。

さっきと違う点は、アドバイザリー報酬が含まれている点です。

この場合の仕訳は下記の通りです。この仕訳をみれば、「資産として含める」という意味を分かっていただけるかと思います。

子会社株式(資産):700(=500+200) / 現金:700

資産である子会社株式に「アドバイザリー報酬:200」が足されていますよね。

つまり、「株式買収×単体の財務諸表上」では、

アドバイザリー報酬を費用としてではなく、資産(取得原価)として含めて処理します。

あと、しつこいようですが、単体の財務諸表上では「のれん」はでません。

続いて、連結財務諸表上ではどうなるのか見てましょう。

②「株式買収」 × 「連結財務諸表上」の処理

連結財務諸表を作成している日本企業が、A社を買収した場合、「単体の財務諸表」での処理は先程確認した通りですが、「連結財務諸表上」ではどのような処理が行われるのでしょうか。

また問題を出します。

【問題③】

純資産100のA社を500円で買収しました。

連結財務諸表上の「のれん」はいくら?

のれんは、「買収金額と純資産の差額」なので、回答としては、400です。

これは皆さんのイメージ通りだったのではないでしょうか。

続いて問題です。

【問題④】

純資産100のA社を500円で買収しました。

その際、アドバイザリー報酬として200払いました。

連結財務諸表上での「のれん」はいくら?

回答としては、400です。

あれ?アドバイザリー報酬忘れているよ!と思われた方は、

「連結財務諸表上では、アドバイザリー報酬は費用として処理する」を思い出してください。

つまり、単体の財務諸表のときのように、

取得原価にアドバイザリー報酬を加算し、「500+200=700」とはしません。

あくまでも「株式は500で買い、200は費用として払った」という扱いです。

これが「資産として処理せず、費用として処理する」ということです。

なお、繰り返しにはなりますが、連結財務諸表上で費用になったとしても、

税金を納めるのは単体ベースなので、税金が安くなることはありません。

つまり、損金算入されません。

これで、のれんの計算はできるようになりましたが、

M&A担当者として、のれんを計算できるだけじゃ満足できないですよね?

この記事を見て頂いたからには、誰かに自信をもって説明できるようになっていただきたいので、「連結財務諸表上ののれんがどのように発生するか」について見ていきたいと思います。

連結財務諸表上の「のれん」ってどうやってできるの?

簡単にいうと、①単純合算 & ②相殺、の2ステップです。

簡単ですよね。

具体的には下記の通りです。

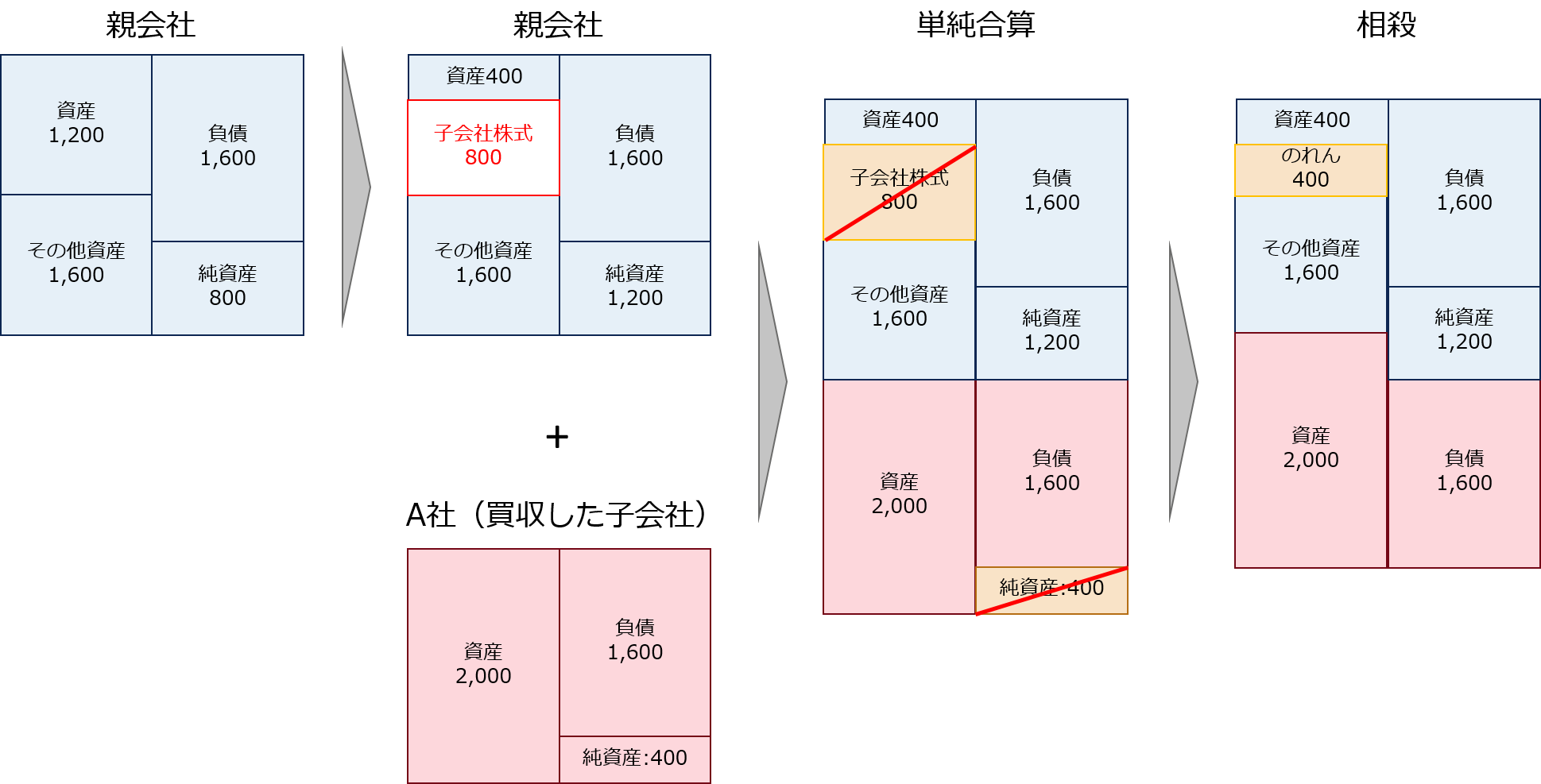

【ケース①】親会社がA社を買収し、子会社とした場合(ただし、この場合はアドバイザリー費用は0とします)

親会社はA社を800で買収しました。

買収することにより、BSに子会社株式800がのってきます。

その後、単純合算で親会社と子会社のBSを合算します。

そして、投資と資本の相殺消去、すなわち、純資産と子会社株式を相殺消去します。

その際、子会社株式のほうが大きいので、

その差額であるのれん(会計上ののれん)が、連結財務諸表上で400発生するという仕組みです。

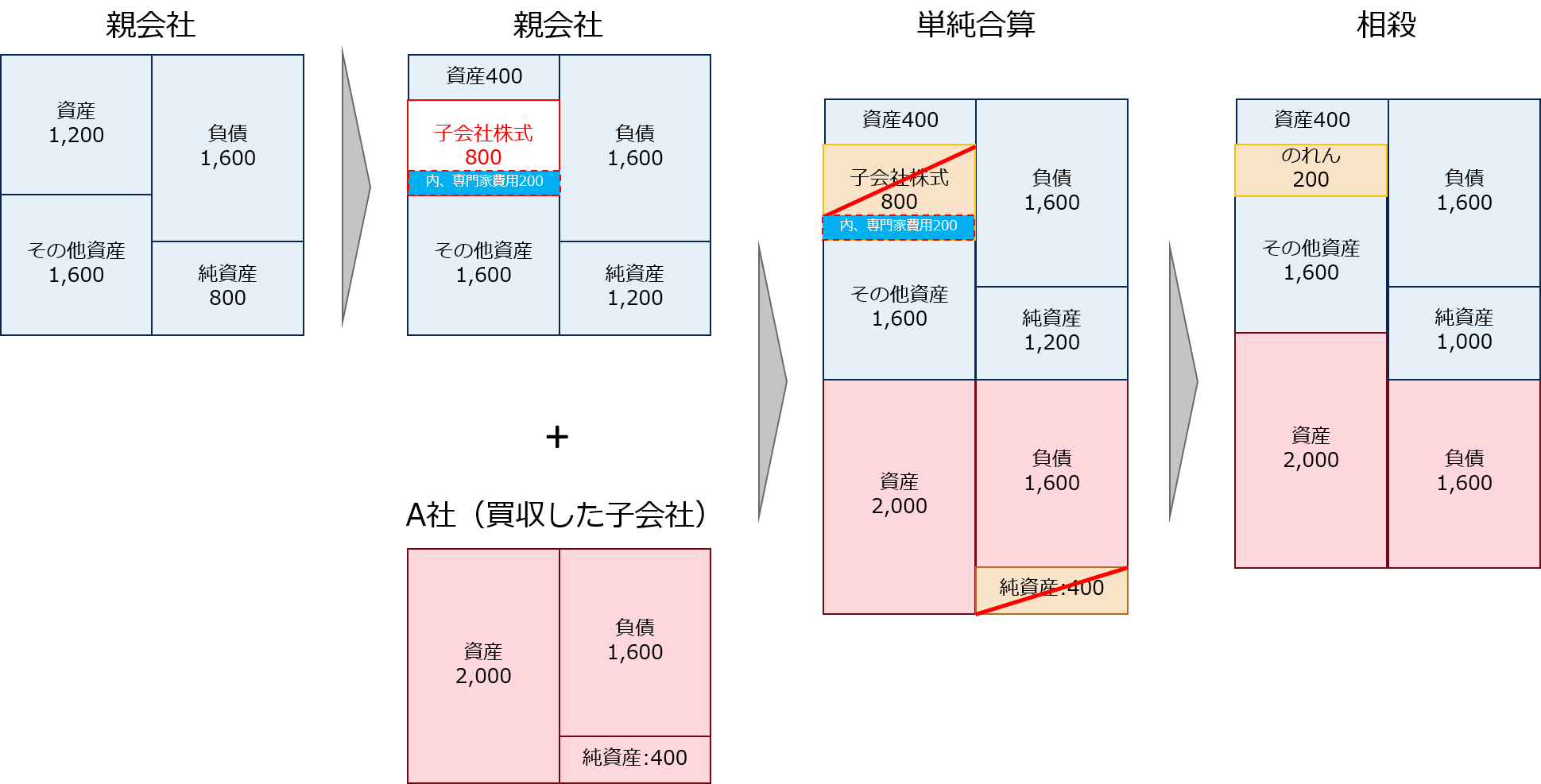

【ケース②】親会社がA社を買収し、子会社とした場合

(アドバイザリー費用は200とします)

親会社はA社を600で買収しましたが、200のアドバイザリー費用が掛かりましたので、

親会社のBSにのってくる子会社株式は、600+200で800となります。

というのも、既に説明しているとおり、

単体の財務諸表上では、アドバイザリー費用は子会社株式(資産)に含まれるからです。

ただ、連結財務諸表上では、アドバイザー費用を「費用処理」するため、

「アドバイザリー費用200は資産じゃねーよ!」となるわけです。

そうなると、連結財務諸表上の子会社株式は800ではなく600となるため、

400の純資産と相殺消去されることにより、のれんは200となります。

放置プレーの「アドバイザリー報酬の200」はというと、

下記の仕訳により、費用処理されます。

何度も言いますが、連結財務諸表上の費用になっただけなので、

税金を払う単体財務諸表上で見ると、資産のまま、すなわち、税金が安くなることはありません。

費用200(費用計上) / 子会社株式(資産の減少:キャンセル)200

結局、「税金が安くなるかどうか」のポイントは、単体ベースで損金算入されるかどうかです。

つまり、連結上でどうなろうと、税金には全く関係ないという点は理解しておきましょう。

(連結納税などやっていれば別ですが。)

東南アジアM&A案件をお探しの方へ

クロスボーダーM&Aプラットフォーム「ドマンダ」では、様々な東南アジア案件をご紹介させて頂いております。

国内のM&A・事業承継案件とは異なり、

東南アジアの優良案件情報は、限られたコミュニティの中でのみやり取りされることが多く、独自のネットワーク(人脈)があって初めて入手可能な情報となります。

また、先進国でのM&Aのように、プロセスが機械的に進むケースは稀であり、先方と密なコミュニケーションを取りながら、情報開示やインタビュー設定等のリクエストを実施することで、先方の売却準備を促すことも重要なプロセスとなります。

以上より、東南アジアのクロスボーダー案件に精通した現地のM&Aアドバイザーとの接点を持つことが重要であると考えております。

24時間いつでも案件のご相談をお受けしておりますので、

クロスボーダー東南アジアM&Aをお考えの方は、ぜひお気軽にお問い合わせください。